월가의 2024년 미국증시 강세장 전망

월스트리트 대형 금융기관들은 2024년 미국증시를 대체적으로 강세장으로 전망했다. 현재 금리사이클에서 2024년은 직전 금리사이클의 2019년~2020년과 유사성이 많다. 2019년 8월 당시 연준은 기준금리를 고점에서 유지하다가 첫 번째 예방적 금리인하를 했다. 주식시장은 이에 반응하며 상승을 이어가고 전고점도 돌파하면서 2019년을 마치게 된다. 그로 인해 월가의 2020년 미국증시 전망은 장밋빛이 만연했다. 그에 비해 2024년 월가의 미국증시 전망은 강세장 뉴스에 비해 전망치가 높지 않은 편이다.

월가는 2024년 S&P500 최고치가 5,400까지 가능하다며 미국증시 강세장을 전망했는데, 기관마다 전망이 극명하게 엇갈리고 있다. 위의 표에서 분석해보면 2024년 S&P500 목표를 5,400으로 전망한 기관은 칼슨 그룹이 유일한데, 2023년 S&P500 종가와 비교 시 13% 정도 상승한 수치다.

강세장을 전망한 다른 기관들을 살펴보면 2위 오펜하이머가 5,200으로 2023년 대비 9% 상승, 3위 도이치뱅크가 5,100으로 7% 상승 여력이 있다고 전망했다. 7%는 S&P500 연평균 수익률보다도 미치지 못하는 수치다. 5위부터 Bofa와 HSBC 등이 5,000을 전망했다. 2023년 12월 29일 S&P500 고점은 4,769이므로 작년 대비 5% 상승한다고 봤다.

이하 기관들의 전망치는 더 낮다. 소시에테제네랄, UBS, 골드만삭스, 월스파고 등의 내년 S&P500 전망치는 4,700으로 2023년 대비 거의 동일하다. 내년 하락을 전망한 기관도 있다. 모건스탠리, 바클레이즈는 4,500으로 전망했고, JP모건은 4,200으로 2023년 대비 -12% 하락할 것으로 전망했다. BCA리서치는 내년 S&P500이 3,300으로 -31% 하락을 예상했다. 정리하면 월가의 2024년 미국증시 전망은 대체로 상승이긴 하지만 따져보면 S&P500의 역사적 평균 상승률에 못 미치는 약한 상승을 전망한다고 볼 수 있다.

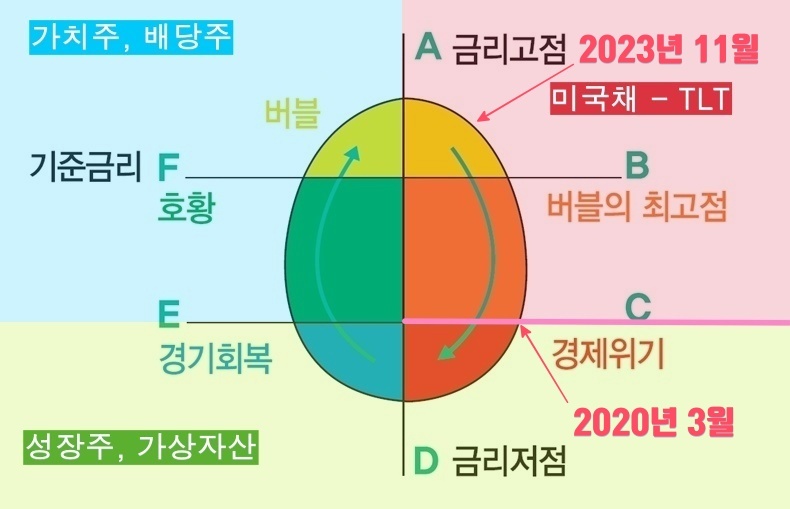

코스톨라니 달걀 모형에 따르면 지난해 7월 금리고점(A)를 지나 올해는 첫 번째 예방적 금리인하(B)와 경제위기(C)를 거치는 금리인하기에 돌입하게 된다(아래 코스톨라니 달걀 모형 참조). 월가의 대표적인 강세론자인 톰 리도 2024년 S&P500을 5,200으로 약 9% 상승을 예상하면서도 1월에 신고가 달성 이후 2월 3월 약한 조정 가능성을 전망한 바 있다.

코스톨라니 달걀 모형으로 보는 2024년 금리사이클

코스톨라니 달걀 모형에서 버블의 최고점(B, 연준의 첫 번째 금리인하) 전후로 조정이 있을 수 있고, 실제 지난 사이클에서도 미국증시는 약한 조정을 받은 후 다시 한 번 반등에 선공하며 신고가를 더 높인 적이 있다.

2024년 1월 현재 A → B 구간에 있고 올해 B와 C를 지날 예정이다. 2023년에 하반기서부터 상승하기 시작한 주식시장은 1월 달까지는 랠리를 이어갈 수 있지만, 첫 번째 금리인하가 시작되는(B, Fed watch와 연준의 점도표 상으로 3월 가능성이 높다) 전후로는 주식시장이 조정 받을 가능성이 있다.

지난 금리사이클에는 B 전후에 일어난 조정 후 다시 반등해서 신고가를 높이다가 경제위기(C, 2020년 3월)로 큰 폭으로 하락했다. 만약 B 조정에서 그대로 크게 하락장이 이어지면 2021년 비트코인 버블이나 하이먼 민스키 모델의 ‘공포투매’ 구간을 재현할 가능성도 있다. B → C 구간에서 주식시장이 상승하던 하락하던 C 구간의 하락장을 대비해야 하면서 투자하는 것이 좋다.

2023년 11월 FOMC에서 금리고점(A)가 7월 FOMC로 확정됐고, 11월 FOMC 이후는 기준금리가 인하하기 시작되는 A→B 구간으로 버블의 마지막 반등에 해당된다. 성장주와 가상자산 같은 위험자산은 이 구간에서 마지막으로 상승하기 때문에 상승한 위험자산을 이익실현 하고 차후 경제위기(C)가 지나고 나서 위험자산이 하락하게 되면 다시 저가에 매수하는 리밸런싱을 한다.

A를 지나고서부터는 미국채나 금, 달러가 바닥에서 반등하기 시작해 B를 넘어서 C까지 추세적으로 상승하게 된다. 따라서 A→B 부분에서 저가에서 반등하는 미국채, 금, 달러를 매수하고 C 부근에서 상승한 미국채, 금, 달러를 고점에 매도하는 리밸런싱을 한다. 이것이 주기적 자산배분 리밸런싱의 기본 전략이다.

2024년 대략 버블의 최고점(B, 첫 번째 금리인하)이 3월이 될 거 같고, 경제위기(C)는 어떻게 보냐에 따라 다른데 미리 대비하고 싶다면 시장의 컨센서스 보다 빠르게 올 수 있다고 가정하고 준비하는 것도 좋은 방법이다.

일반적으로 버블의 최고점(B) 이후에 경제위기(C)가 오기까지 수 개월 정도(A→B 구간 기간 만큼) 시간이 필요하다. 따라서 경제위기는 2024년 6월 이후 또는 3분기 정도가 될 가능성이 크지만, 미국 대선을 바로 앞둔 상황에서 경제위기가 터지면 집권당인 민주당 입장에서는 대선에 재앙이 되기 때문에 경제위기 시기를 인위적으로 조정할 가능성이 있다.

예를 들어 경제위기를 틀어막아서 선거가 끝날 때까지 버티던지, 아니면 반대로 일찍 상반기에 터트려서 선거 전에 경제를 정상화해 놓으면 선거 직전에 경제위기가 터진 것 보다 부정적 영향을 최소화할 수 있다.

지난 대선에서 트럼프가 그랬다. 트럼프의 재선이 있는 해 3월에 코로나 위기가 터졌는데, 미국 재정부의 전폭적인 재정지원과 연준의 통화정책으로 인해 주식시장이 빠르게 반등하면서 선거 직전에는 주가가 오히려 더 많이 올랐다. 그 후 트럼프는 예상치 못한 경제위기를 슬기롭게 극복했다고 강조하면서 대선에서 이를 역이용하기도 했다.

이번에 바이든도 재선을 위해서 피할 수 없는 경제위기가 언젠가는 일어날 수밖에 없다면, 오히려 상반기 빠르게 해결하고 경제위기 이후 재무부의 전폭적인 재정적 지원을 할 가능성도 있음을 열어두는 것이 좋을 것이다.

이번에 바이든도 재선을 위해서 피할 수 없는 경제위기가 언젠가는 일어날 수밖에 없다면, 오히려 상반기 빠르게 해결하고 경제위기 이후 재무부의 전폭적인 재정적 지원을 할 가능성도 있음을 열어두는 것이 좋을 것이다.

2024년 3월에 연준의 지급준비금의 역레포(RRP) 잔고가 바닥이 나며 유동성 문제가 붉어질 가능성과 미국 은행들이 재차 위기가 올 수 있는 가능성(BTFP 만기 날자 3월)도 있다. 시중의 유동성에 대한 충분한 고려와 함께 금리사이클에 맞는 시의적절한 투자가 요구된다.