자산배분 투자는 위험자산(주식), 안전자산(채권), 원자재, 부동산(리츠), 대체자산(금, 비트코인), 현금 등으로 구성된 포트폴리오를 구성해서 정해진 방법으로 리밸런싱하는 투자를 말한다. 자산배분 투자의 장점은 상관관계가 적은 자산군들을 혼합해 전체 포트폴리오의 변동성과 MDD(최대손실폭, Maximum Drawdown)를 낮춰서 위험 대비 높은 기하평균 수익률을 얻는 것이다.

자산배분 투자는 위험자산(주식), 안전자산(채권), 원자재, 부동산(리츠), 대체자산(금, 비트코인), 현금 등으로 구성된 포트폴리오를 구성해서 정해진 방법으로 리밸런싱하는 투자를 말한다. 자산배분 투자의 장점은 상관관계가 적은 자산군들을 혼합해 전체 포트폴리오의 변동성과 MDD(최대손실폭, Maximum Drawdown)를 낮춰서 위험 대비 높은 기하평균 수익률을 얻는 것이다.

개인 투자자는 포트폴리오의 구성 종목수를 10종목 내외로 하면 효율적인 투자를 할 수 있는데 자산군별로 분산투자를 해서 각 자산을 편입할 때 대표성을 가진 종목을 추가하면 좋다. 예를 들어, 위험자산 주식 중에서 테슬라, 애플, 삼성전자 같은 개별종목을 편입하는 것보다 미국 나스닥 지수, 한국 코스피 지수 등에 투자하는 ETF를 편입하는 것이 좋다. 전체 지수에 투자하면 개별종목의 리스크를 최소화할 수 있고 각 개별종목의 종목별 시황보다 전체 자산군들의 조합에 더 신경을 쓸 수 있어 자산배분 투자에 더 유리하다.

전에 미국 나스닥 지수를 추종하는 <QQQ>와 미국 장기채 ETF <TLT>를 6:4 포트폴리오로 투자했을 때 성적을 백테스팅한 적 있다. 최근 수년간 나스닥의 성적이 우세했지만, 우리나라의 주식시장을 대표하는 지수가 KOSPI인 것처럼 미국 주식시장을 대표하는 주가지수는 S&P다. S&P500 지수를 추종하는 <SPY> ETF는 가장 오랜 역사를 가진 ETF이기도 하다.

나스닥, 다우존스와 함께 미국 3대 지수에 속하는 S&P500 지수는 미국의 Standard & Poor사가 기업 규모, 유동성, 산업 대표성을 고려해 선정한 보통주 500종목으로 발표하는 주가지수다.

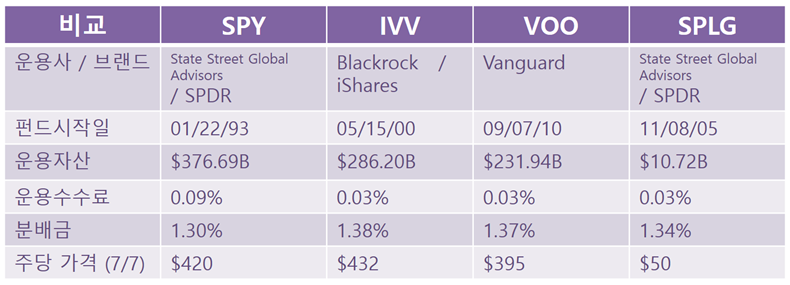

2021년 7월 7일 기준으로 S&P500 지수에 투자할 수 있는 ETF를 정리해봤다.

1) 미국상장 ETF는 <SPY>, <IVV>, <VOO>, <SPLG>

2) 국내 상장 해외 ETF는 <KINDEX 미국S&P500>, <TIGER 미국S&P500>이 대표적이다.

<SPY> ETF가 파격적인 수수료인 0.09%를 내세우며 가장 먼저 1993년에 상장됐다. 당시에는 주된 주식투자 상품이 뮤추얼 펀드인 시대였고, ETF라는 개념조차 생소하던 시기다. 펀드에 비하면 몇 배나 저렴한 수수료와 주식처럼 직접 매매가 가능한 게 ETF의 장점이다. 2000년 전후로 다양한 ETF들이 출시됐는데 <IVV>도 그중 하나였다.

자산운용사 1위 Blackrock이 만들었는데 상품 구조상 <SPY> 보다 현재 ETF에 좀 더 가깝다. 수수료도 절반이었다. 10년 후 ETF의 아버지 존 보글(John Bogle)의 자산운용사인 Vanguard에서 <VOO> ETF가 최저수수료 0.03%로 출시됐다. 그 후 현재까지 <SPY>, <IVV>, <VOO> 세 가지 ETF가 S&P500 지수를 추종하는 대표적인 ETF로 자리매김했다.

2020년 1월에 기존에 출시돼있던 <SPLG> ETF가 S&P500 지수를 추종하는 ETF로 새롭게 변경상장 된다. <SPY>를 만든 State Street Global Advisors가 새로 출시한 mini ETF로 <SPY>와 99% 유사하면서 운용 수수료와 주당 가격을 대폭 낮춘 매력적인 ETF다. 주당 가격이 50달러로 다른 세 종류의 ETF보다 훨씬 저렴해 개인 투자자가 매매하기 편리하다. 수수료도 최하이므로 S&P500에 투자하는 미국상장 ETF를 선택할 때는 <SPLG>를 추천한다.

국내에는 2020년 전만 해도 제대로 된 S&P500 환노출(환율의 변동으로 인한 환차익 또는 환차손 발생 가능성을 말한다. 포트폴리오에 달러 자산을 편입할 목적일 때 환노출을 선호한다.) ETF가 없었다. 그리고 수수료도 미국상장 ETF에 비해 터무니없이 비싸서 외면을 받고 있었다.

지난 2020년 8월 한국투자신탁운용이 미국 본토에서나 가능했었던 파격적인 수수료 0.07%로 S&P500 환노출 ETF인 <KINDEX S&P500>을 출시했다. 곧이어 미래에셋자산운용에서도 <TIGER S&P500>을 비슷한 조건으로 출시했다. 두 ETF의 운용자금만 현재 6,000억원에 달할 정도로 국내 투자자들에게 인기를 얻고 있다.

S&P500 지수를 추종하는 ETF인 <SPLG>를 좀 더 구체적으로 알아보겠다.

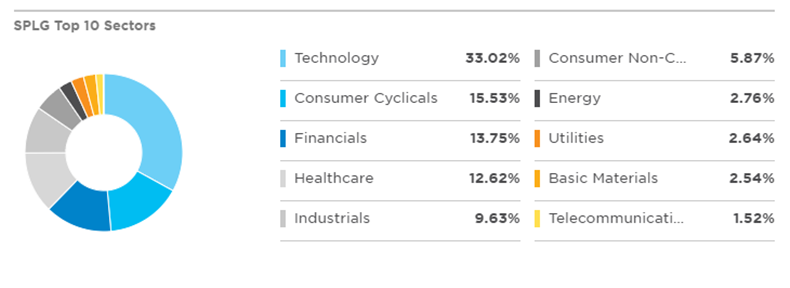

S&P500 지수는 섹터별로는 GICS(글로벌산업분류기준) 분류로 11개의 섹터로 나뉘어 있고, 테크 섹터가 1위이며 이어서 소비재, 금융, 헬스케어 순으로 구성돼 있다. <SPLG>의 섹터 구성은 기술 33.02%, 경기민감 소비재 15.53%, 금융 13.75%, 헬스케어 12.62%, 공업 9.63%로 돼있다. 다섯 가지 섹터를 합치면 85%의 비중을 차지한다. 코스피 지수 대비 기술 섹터 비중(코스피 46%)이 좀 더 낮은 편이다.

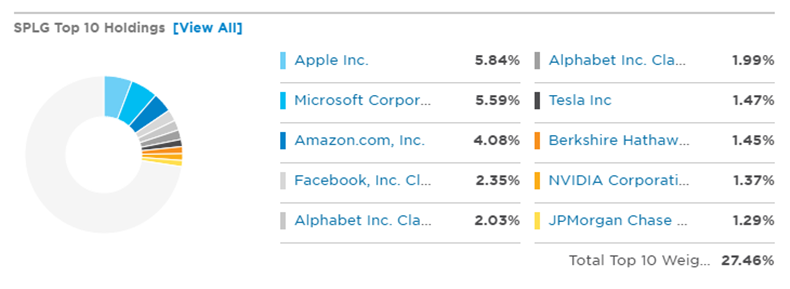

<SPLG>의 TOP10 구성 종목은 Apple, Microsoft, Amazon, Facebook, Alphabet class A·C(Google), Tesla, Berkshire Hathaway, NVIDIA, JPMorgan Chase 등 미국의 대표 테크 기업과 금융기업이 편성돼 있고, TOP10의 비중이 27.46%로 종목별로 분산이 잘 돼 있는 편이다.

2018년부터는 MSCI에서 ETF에 MSCI ESG Rating을 부여하고 있다. Blackrock은 2020년을 ESG의 원년으로 선포했고, ESG score에 따라 가중치를 부여해 ETF나 펀드에서 기업들을 선별하는 데 이용하고 있다.

S&P500 지수를 추종하는 <SPLG> ETF는 ESG Score가 10점 만점에 5.66점으로 상위 40%에 랭크돼 있고 ESG ‘BBB’ 등급을 받았다. 중상위권 점수라고 할 수 있겠다. 앞으로는 ESG 점수에 따라 글로벌 투자자금이 움직이므로 투자할 때 참고로 해야 한다.

글로벌 포트폴리오로 주식투자를 하게 되면 기본적인 기준이 되는 S&P500 지수를 추종하는 ETF들을 알아봤다. 미국 주식투자를 위한 단 하나의 ETF를 고른다면 S&P500 지수 추종 ETF를 꼽을 수 있겠다. 투자할 때는 비과세 계좌 여부와 종합소득세 과세 구간에 맞게 미국상장 ETF인 <SPLG>와 국내상장 ETF인 <KINDEX,TIGER 미국S&P500> 중에서 선택하면 된다. 앞으로도 다양한 주식형 ETF에 대해 기회가 되는대로 다뤄보도록 하겠다.