미국에 상장된 대부분의 주식과 ETF는 주주의 권리인 배당을 빠짐없이 지급하고 있다. 그리고 배당이나 분배금을 1년에 한번 지급하는 경우가 많은 국내와 달리 미국은 분기별로 지급하는 경우가 보편적이다. 미국 주식의 배당금과 ETF의 분배금 지급 날짜는 각각 다양하기 때문에 종목을 잘 선택해 포트폴리오에 분산해서 투자하면 매달 거르지 않고 배당금을 받는 것도 가능하다.

미국에 상장된 대부분의 주식과 ETF는 주주의 권리인 배당을 빠짐없이 지급하고 있다. 그리고 배당이나 분배금을 1년에 한번 지급하는 경우가 많은 국내와 달리 미국은 분기별로 지급하는 경우가 보편적이다. 미국 주식의 배당금과 ETF의 분배금 지급 날짜는 각각 다양하기 때문에 종목을 잘 선택해 포트폴리오에 분산해서 투자하면 매달 거르지 않고 배당금을 받는 것도 가능하다.

분기 배당 보다는 드물지만 매월 배당을 주는 주식이나 ETF도 있다. 미국시장에 상장된 매월 배당을 주는 ETF를 모아가면 마치 수익형 부동산으로 월세를 받는 것처럼 매월 분배금을 받으며 안정적으로 투자를 지속해나갈 수 있는 장점이 있다.

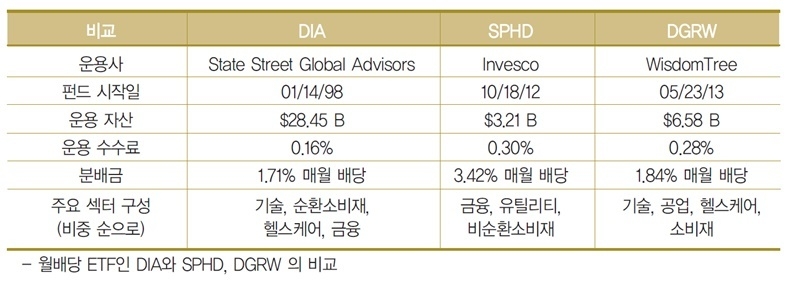

앞서 매월 배당을 주는 ETF로 미국 3대 주가지수인 다우존스 산업지수를 추종하는 DIA와 S&P 500 지수의 고배당 저변동성 종목을 편입하는 SPHD를 소개했다. DIA는 미국의 대표 주가지수를 추종하면서 매월 배당까지 받을 수 있지만 엄밀하게 말해 배당에 특화된 ETF는 아니다. SPHD는 매월 높은 배당률의 분배금을 받을 수 있지만, 고배당 저변동성의 특징을 가지는 구성 종목들은 성장성이 떨어지는 단점이 있다. 오늘은 ‘배당’과 ‘성장’ 두 마리 토끼를 동시에 잡을 수 있는 ETF인 DGRW에 대해 소개해보겠다.

DGRW ETF 소개

DGRW(WisdomTree US Quality Dividend Growth Fund)는 성장성을 지니고 배당금을 지급하는 미국의 중·대형 보통주에 투자하는 지수인 WisdomTree U.S. Quality Dividend Growth Index를 추종하는 ETF다. 상장일은 2013년 5월 22일로 자산운용사 WisdomTree의 대표 ETF다. WisdomTree는 2021년 기준 60여종의 ETF를 출시해 운용하고 있는 운용 자산 규모 10위권의 운용사다.

DGRW의 운용자산은 2022년 3월 16일 현재 $6.58B(약 8.1조원)으로 풍부한 편이며, 운용 수수료는 0.28%로 월배당 ETF 중에서 평균에 속한다. 2022년 3월 기준 배당률은 1.84%다.

DGRW는 과거의 배당 성향 보다 미래의 배당 성장 잠재력에 중점을 두고, 배당 시장에서 앞으로 더 중요한 역할을 할 기업들의 편입을 늘리는 것을 목표로 하고 있다. 구체적으로는 기업들의 △미래전망수익추정치 △과거 ROA(자산수익률) △ROE(자기자본 수익률)의 성장률을 함께 고려해 상위 300 종목을 선별하고 있다. 결과적으로 포트폴리오는 저변동성의 대형주 위주로 구성되는 편이다. 더 많은 배당금을 지급할 것으로 예상되는 주식의 비중을 높여 편입하며 개별 종목은 5%, 섹터별로는 최대 20%로 비중을 제한하고 있다. 기초 지수는 매년 리밸런싱 한다.

DGRW ETF의 종목 구성

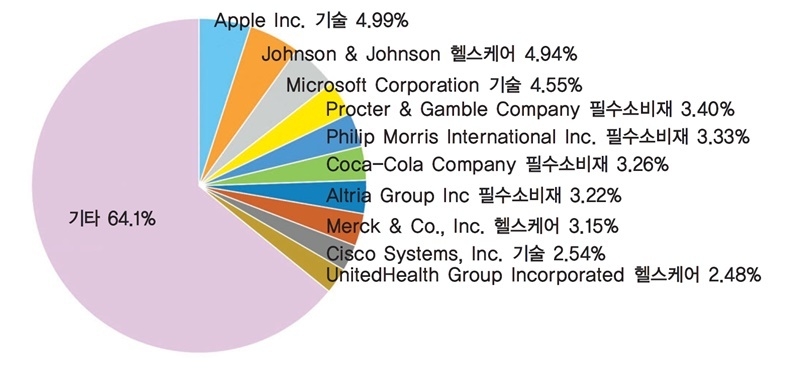

DGRW ETF의 Top 10 구성 종목을 보면 다음과 같다.

DGRW는 상위 10개 종목 비중이 35.87%로 수치상으로는 무난한 편이나, 총 300종목으로 구성돼있는 것을 생각하면 상위 10개 종목으로 쏠림이 크다고 할 수 있다.

과거의 가치 지표(ROA & ROE)와 미래 수익성 지표를 모두 따져서 종목을 선별하기 때문에 구성 종목들은 성장성과 안정적 배당을 갖춘 대형주 위주로 편성돼 있다. Apple이 4.99%의 비중으로 1위를 차지하고 있다. 이밖에 △Johnson & Johnson △Microsoft △Philip Morris △Coca-Cola △Merck △Cisco 등 이름만 들어도 누구나 알 법한 각 분야에서 독점적인 경쟁력을 가진 기업들로 종목이 구성돼 있다.

DGRW ETF의 섹터 구성은 기술(technology), 소비재(Consumer), 공업(industrials), 헬스케어(Healthcare) 순으로 각각 20%에 가까운 비중으로 나뉘어져 있다. 총 300종목에 달하는 넓은 커버리지와 기술주의 비중이 높은 것이 DGRW의 특징이라고 할 수 있다.

DIA vs SPHD vs DGRW

다우지수를 추종하는 DIA가 수수료도 가장 저렴하고(0.16%) 운용자산($28.45B)도 압도적이며 가장 오랜 역사를 가지고 있어서 세 가지 ETF 중에 하나만 골라서 투자한다면 DIA를 추천한다.

분산투자를 위해 월배당 ETF를 추가하는 경우에는 SPHD는 배당률이 높으므로(3.42%) 고배당을 원하는 경우에 편입할 수 있다. DGRW는 DIA와 SPHD 모두 구성 종목수가 적은 단점이 있어 이를 보완하기 위해 편입할 수 있고, 기술주와 공업주 섹터에 대한 투자 비중을 늘리고 싶을 때 활용할 수 있다. 고배당 보다 배당 성장을 선호하는 배당 투자자에게는 DIA와 DGRW가 SPHD 보다 좋은 선택이 될 것이다.

월배당 대표 ETF 들의 Performance 비교

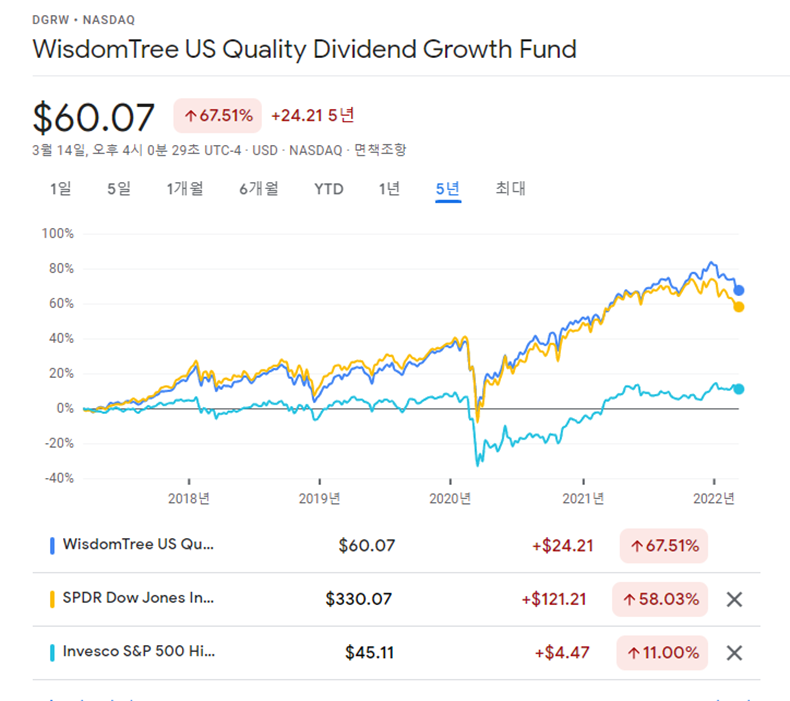

DIA와 DGRW는 배당 성장의 특징을, SPHD는 고배당과 경기방어적 특징을 가진 ETF다. DGRW의 지난 5년간 CAGR(연평균 성장률)은 14.35%로 DIA(12.35%)보다 높았고 SPHD(6.35%)보다 월등했다. 2020년 코로나 위기로 금리가 인하되기 전에는 SPHD도 높은 배당과 함께 양호한 퍼포먼스를 보였다. 이후에 제로금리와 양적완화로 인한 시장의 반등이 시작되고 나서는 성장주가 주도주가 됐다.

세 가지 ETF 모두 성장주 ETF인 QQQ의 퍼포먼스에는 미치지 못하지만, 미국의 대표 지수인 다우존스 산업지수를 추종하는 DIA와 배당 성장주에 투자하는 DGRW는 성장주의 특성과 Apple, Microsoft 등 기술주 비중이 높아서 SPHD보다 월등한 수익을 기록하고 있다.

2020년 6월 이후 반등장에서는 DGRW의 성적이 DIA와 SPHD 보다 우수했으나 연준(Fed)의 첫 번째 금리인상을 앞둔 2022년 3월 기준으로 성장주 대비 가치주와 배당주, 리츠 등의 퍼포먼스가 상대적으로 개선될 전망이다.

DGRW 결론

DGRW는 대표 월배당 ETF 중 하나이고 과거 배당성향 보다 미래 수익성을 고려한 배당 성장형 ETF다. DIA, SPHD와 다른 섹터 비중을 가지고 있으며 300종목을 편입하는 넓은 커버리지와 변동성이 낮은 것이 특징이다. DIA와 SPHD와 함께 투자하면 구성 종목 수가 적은 DIA의 단점을 개선할 수 있고 고배당을 주지만 성장성이 낮은 SPHD를 보완할 수 있는 ETF라고 할 수 있다.

월배당 ETF의 종류가 다양하진 못하지만 대표적인 주식형 ETF 3개와 채권형 ETF들로 주식-채권으로 자산배분 투자하면 매월 배당금을 받으며 안정적으로 패시브 투자할 수 있는 장점도 있다. 포트폴리오에 월배당 ETF를 편입할 예정이라면 DGRW도 좋은 선택이 될 것이다.