최근 반등하고 있는 국제유가와 미국 물가지수가 미국의 기준금리에 어떤 영향을 미칠 수 있을지 알아보겠다.

다시 상승하는 미국의 소비자물가 지수

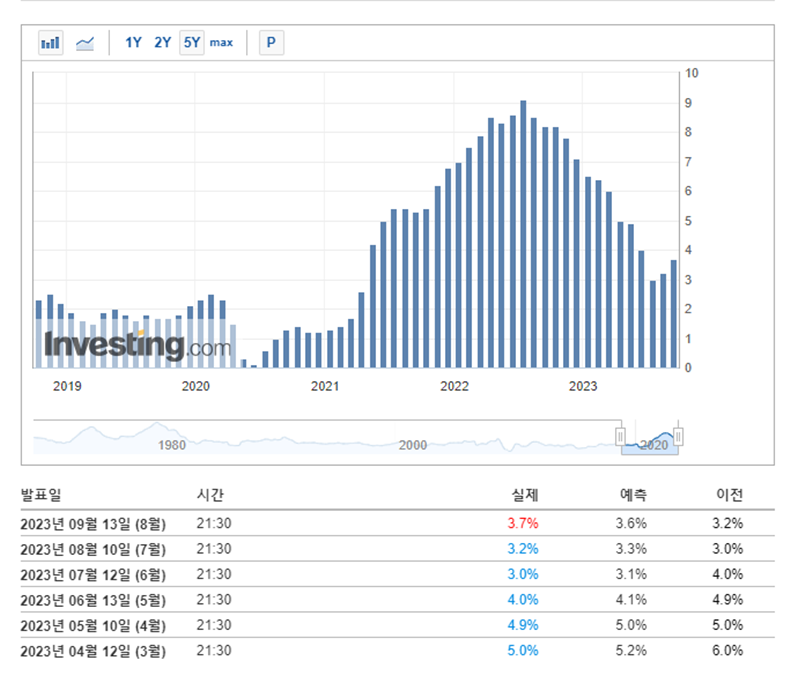

지난 9월 13일 미국의 소비자물가 지수인 8월 CPI(전년 대비, 이하 YoY)가 예측치 보다 0.1% 높은 3.7%로 발표됐다. 7월 CPI(YoY) 3.2% 보다도 0.5% 높게 나와서 물가지수가 두 달 연속 반등하게 됐고 전월 대비(이하, MoM) 물가상승률은 0.6%나 됐다.

6월 CPI가 3.0%로 저점을 기록한 다음 7월 CPI는 조금 상승해서 3.2%로 0.2% 밖에 안올랐는데, 유가 상승이 반영되지 않은 것이다. 이번 8월 CPI에서 유가 상승이 반영되자 큰 폭으로 상승한 것을 알 수 있다. 앞으로 전월 대비 기준으로 물가가 예상치 보다 높게 오를 수 있다는 전망이 가능하다.

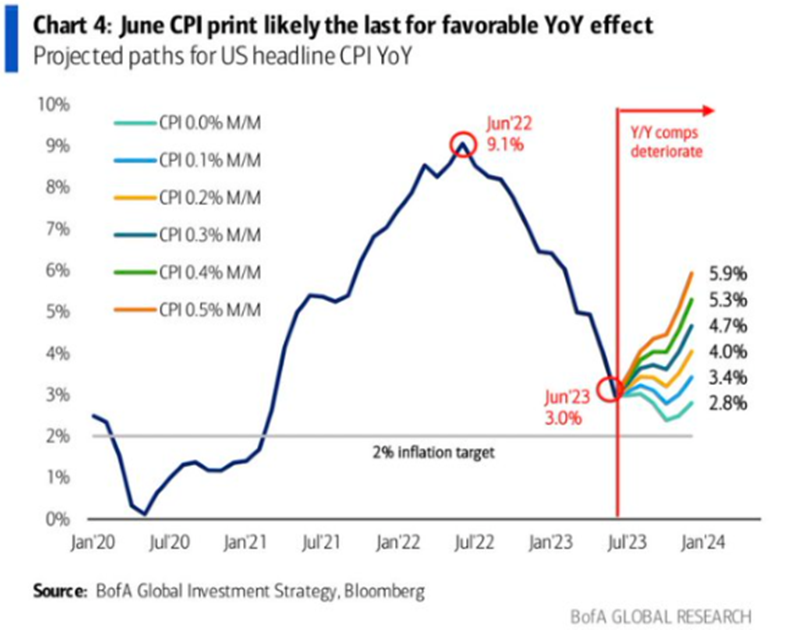

하반기 Headline CPI 예측 그래프에서 보면, 2022년 6월서부터 2023년 6월까지 CPI(YoY)가 하락한 것은 지난 2021년 6월부터 2022년 6월까지 물가가 크게 상승한 것에 대한 기저효과 덕이 컸다. 마침 유가도 하락하며 CPI가 1년간 진정되고 있었다. 하지만 최근 유가가 다시 상승하고 있고 앞으로 1년은 지난해 동안 CPI가 하락한 것에 대한 역기저효과로 CPI(MoM)가 적게 나온다 해도 CPI(YoY)가 오를 수밖에 없는 상황이다.

실례로 2023년 상반기 CPI(MoM)는 평균 0.3%였는데 같은 수준으로 매월 물가지수가 오른다고 가정하면 CPI(YoY) 기준 연말에 4.7%가 예상된다. 역기저효과 때문이다. 게다가 유가가 다시 오른다면 앞으로 물가는 어떻게 될까?

조정 받고 있는 미국 나스닥 지수

미국 나스닥 지수는 2023년 3월 미국 은행위기가 지난 후 본격적으로 반등해 5개월 연속 상승하며 7월 19일 고점을 기록했다. 당시 물가도 거의 1년 연속 하락하고 있었다. 7월 시장 분위기는 AI 신기술 때문에 미국 성장주는 경기와 상관없는 성장을 할 것이며, 물가도 3%까지 내려오자 ‘이제 곧 새로운 강세장이 시작된다’고 보는 전망들이 만연했다.

지난 7월 14일 기고한 칼럼에서 나스닥 지수가 장기 차트 상으로 더블탑의 고점을 만들 수 있는 위치라고 알려드린 바 있고, 지면을 통해 연속적으로 하반기 물가상승과 경기침체 우려로 스태그플레이션이 올 수 있다고 전망했다. 이후 나스닥 지수는 7월 19일에 고점을 찍은 후에 1개월 하락한 이후 반등을 시도했지만 고점을 높이지 못하고 하락 추세를 이어가고 있다.

유가와 물가(CPI) 그리고 연준(Fed)에 대해서

자산시장에 영원한 내러티브는 없다. 다음 내러티브를 선점하고 앞서가려는 노력을 하지 않으면서 막연하게 시장의 논리를 따라가면 한발 늦는 투자를 하기 십상이다. 경제나 투자는 분석이나 이론이 아니고 실전이기 때문이다. 그런 관점에서 유가와 물가(CPI), 연준의 기준금리에 대해서 고찰해보자.

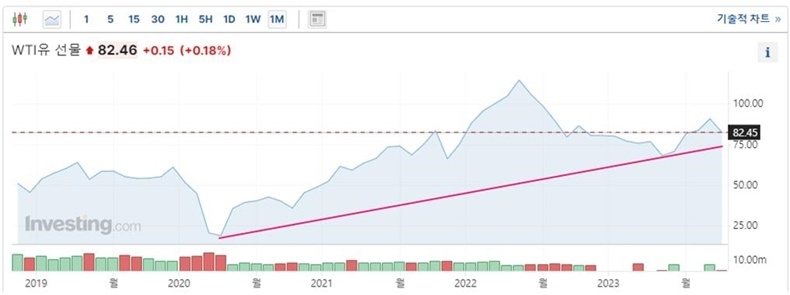

국제유가는 WTI 선물 기준으로 2020년 코로나19 위기에서 저점을 기록한 후 2022년 초까지 상승해서 고점을 만들고 하락하다가 2022년 말부터 다시 반등하기 시작했다. 95달러까지 올랐던 유가는 며칠 조정 받으며 82달러까지 하락하다가 이스라엘-팔레스타인 전쟁으로 다시 조금 올랐다. 길게 보면 국제 유가와 미국의 헤드라인 CPI는 거의 같은 모습으로 전개된다. 헤드라인 CPI(YoY)를 보면 2020년에 저점이었다가 유가를 따라 오른다. 이후 유가가 하락하자 같이 하락하고 반등도 유가를 따라 상승했다.

선행된 유가가 후행적으로 CPI에 반영되기 때문에 가격 흐름은 비슷하지만 국제 유가가 CPI 보다 몇 개월 선행한다. 예를 들어 국제유가는 2022년 상반기에 피크였지만 미국의 헤드라인 CPI는 같은 해 6월에 피크였다. 연준(Fed)은 실제로는 다를 수 있지만 공식적으로는 CPI 지수를 참고해 통화정책을 결정하고 있다. 그래서 유가가 가장 먼저 선행하고 다음에 물가가 따라가면 마지막으로 연준이 기준금리를 정하게 된다.

최근의 유가와 소비자물가지수(CPI)를 연준의 통화정책과 비교해보면

1) 2020년부터 2021년 5월 - 유가가 코로나 때문에 크게 내려가긴 했으나 낮은 상태에서 서서히 반등하고 있었고 CPI도 크게 오르지 않았다. 물가가 오르지 않자 연준은 코로나19 시기 유동성을 크게 풀어서 모든 자산이 버블이 생길 정도로 양적 완화를 했다.

2) 2021년 5월 이후 - 유가가 전고점에서 조금씩 올라가기 시작했다. CPI도 따라 올라가며 오랜만에 3%를 돌파하게 된다. 처음 연준은 ‘일시적 인플레이션’이라고 늦장 대응을 하다가 유가와 물가가 더 크게 오르며 CPI가 5% 이상 상승하자 뒤늦게 긴축적 통화정책을 시작했다. 예정보다 급히 2021년 말에 테이퍼링을 시작해 두 달 만에 끝내 버리고 2023년 3월부터 금리 인상을 시작하게 된다.

3) 2022년 상반기 ~ 2023년 상반기 - 유가는 고점에서 조금씩 하락했고 CPI는 2022년 6월에 고점을 기록했다. 2022년 6월부터 CPI가 저점을 기록한 2023년 6월까지 유가와 물가가 동시에 내려가게 되지만 연준의 기준금리는 예정대로 인상해서 5%에 이르게 된다. 그러다 보니 미국의 은행위기가 터지고 나서부터 명목금리가 물가상승률 보다 일시적으로 높아져서 실질금리가 플러스가 되는 상황까지 오게 됐다. 연준의 뒤늦은 금리 인상이 유가와 물가 하락 추세와 맞아떨어지며 일시적으로 제약적 금리가 됐는데, 연준은 기대 인플레이션을 꺾기 위해서 긴축적 발언을 통해 금리를 인상하더라도 물가는 확실히 잡을 것이라고 언급해왔다.

4) 2023년 하반기 이후 - 앞으로 유가와 물가가 저점에서 반등하는 구간에서 언젠가 CPI는 다시 피크에 이르게 될 것이다. 과거 연준은 물가가 상승하면 ‘기준금리를 제약적인 수준까지 인상할 것이다’라는 내러티브로 금리를 인상해 왔다. 하지만 높은 기준금리 때문에 미국의 은행위기 같은 문제들이 발생하고 있는 상황에서 기준금리를 첫 번째 인플레이션 피크 시기처럼 광폭으로 올릴 수 있는지 생각해 봐야 한다.