2025년 6월 13일 이스라엘이 이란을 기습적으로 공습하면서 중동 지역의 지정학적 긴장이 급격히 고조되고 있다. 이에 따라 국제 금융시장이 빠르게 반응하고 있으며, 원달러 환율 또한 민감한 움직임을 보이고 있다. 유가와 달러인덱스의 움직임은 글로벌 투자자들의 주요 관심사가 됐으며, 환율의 향후 방향성에 따른 자산배분 전략의 중요성도 높아졌다. 이 칼럼에서는 원달러 환율의 흐름을 글로벌 금리 사이클과 프랙탈 분석을 바탕으로 전망하고, 투자자들이 앞으로 어떻게 대응해야 하는지 구체적으로 다뤄보려 한다.

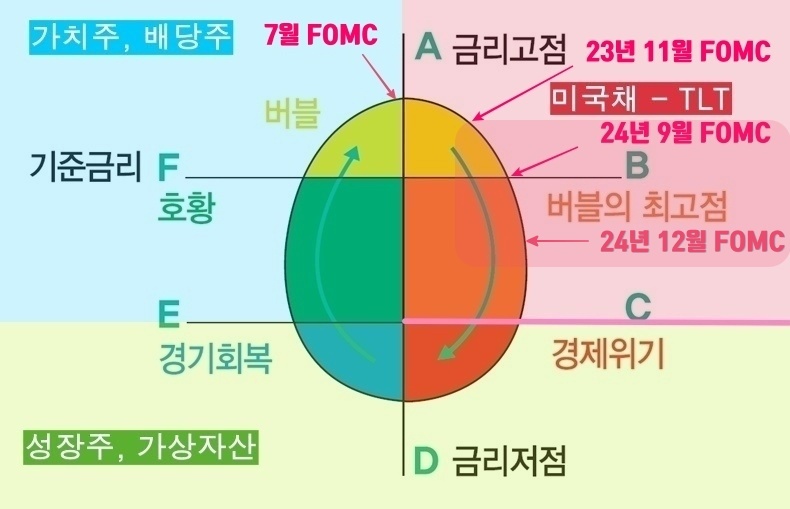

2025년 6월 18일 현재 글로벌 경제는 금리 인하 사이클의 B~C 구간 후반부를 지나고 있다. 본격적인 경제위기 국면(C)의 진입 가능성이 커짐에 따라 환율시장 역시 민감하게 반응하고 있다. 필자의 지난 분석에 따르면, 경제위기 국면(C)의 시작은 2025년 4분기(10월 전후)가 될 가능성이 높으며, 이 시기가 다가올수록 환율의 상승 압력도 더욱 강해질 전망이다. 과거의 금리 사이클과 환율 움직임을 분석해보면, 환율은 대개 경제위기가 본격화되기 직전에 급등하면서 이전 고점을 돌파하는 패턴을 반복적으로 나타냈다.

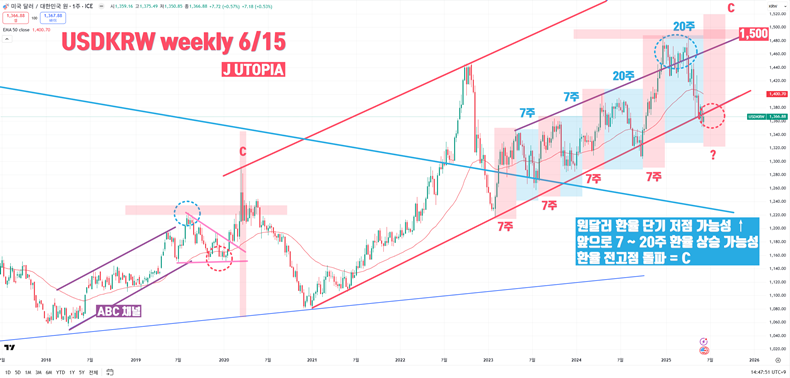

최근 원달러 환율은 지난 두 달간 꾸준한 하락세를 보였으나, 현재는 하락 쐐기형(falling wedge)이라는 전형적인 반등 패턴을 형성하며 점진적으로 저점을 높이고 있다. 일반적으로 이러한 패턴은 저점에서 상승 전환의 전조로 간주되는데, 최근의 이스라엘과 이란 간의 분쟁이 환율의 상승 전환을 촉진하는 주요 변수로 작용할 가능성이 크다. 실제로 2024년 10월 초에도 이란이 이스라엘에 미사일 공격을 단행했을 때 환율이 급격히 상승한 사례가 있으며, 현재의 지정학적 긴장 역시 유사한 영향을 미칠 가능성이 크다.

금리 인하 사이클의 역사적 흐름을 살펴보면, A 국면에서 환율이 저점을 형성한 후 B 국면에서 고점까지 상승했다가 다시 하락하는 경로를 거친다. 이후 경제위기 국면인 C에 이르면 다시 급등하면서 새로운 고점을 기록하는 패턴을 보였다. 현재의 금리 사이클에서도 환율은 이 같은 프랙탈을 충실히 따르고 있으며, 2024년 말부터 형성된 환율 채널의 하단부를 이미 이탈한 상태에서 다시 상승 전환을 준비 중이다. 특히 과거의 프랙탈 패턴이 반복될 경우, 향후 7주에서 20주 내 환율이 상승하면서 2025년 하반기 경제 위기 직전에는 전고점인 약 1,500원을 넘어설 가능성을 예상할 수 있다.

유가 역시 지정학적 긴장 이후 빠르게 상승세로 전환하고 있다. 중동지역의 지정학적 리스크가 고조될 때마다 유가와 환율이 함께 급등했던 과거 사례를 고려하면, 현재의 유가 상승 흐름은 환율의 상승 가능성을 더욱 뒷받침하는 요소로 작용할 것이다. 경제위기 직전에는 유가와 환율이 추세적으로 상승하면서 단기적인 유동성 축소로 인해 위험자산이 타격을 받는 구조가 반복적으로 나타났기에 투자자들은 이를 유념해야 한다.

따라서 지금 자산배분 투자자들에게 가장 합리적인 리밸런싱 전략은 위험자산의 비중을 점진적으로 축소하고, 달러를 중심으로 한 안전자산의 비중을 확대하는 것이다. 금 또한 전통적인 헤지(hedge) 자산으로 꼽히지만, 이미 가격이 상당히 오른 상태여서 추가 상승 여력은 제한될 가능성이 높다. 이에 비해 달러 현금은 현재 상대적으로 저점에 위치하고 있어 더욱 유리한 편입 기회를 제공한다. 특히 환율이 본격적으로 상승하기 시작하면 위험자산은 하락 압력을 받게 되므로 달러 현금(혹은 단기 미국채)을 통해 위험자산 리스크를 효과적으로 헤지할 수 있다.

2025년 3분기에는 현재의 지정학적 국제 정세와 글로벌 금리 사이클을 고려할 때, 투자자들은 원달러 환율의 움직임을 면밀히 관찰하며 리스크를 관리할 필요가 있다. 지정학적 리스크와 경제위기(C) 시기가 다가오고 있는 지금, 환율 상승 가능성에 대비한 철저한 자산 배분 전략을 통해 포트폴리오의 안정성을 유지하는 것이 무엇보다 중요하다. 이번 환율 움직임은 일시적이지 않고 중기적 상승 흐름을 형성할 가능성이 높은 만큼, 대중의 심리에 휩쓸리지 않고 시장의 변화에 능동적으로 대응하면 장기적인 투자 성과를 높일 수 있을 것이다.

※ 본 칼럼에서 다룬 원달러 환율 분석은 패시브 자산배분 투자자의 전략적 참고용으로 작성되었으며, 실제 투자 시에는 시장을 충분히 분석하고 신중히 대응해야 합니다. 특히 이 분석을 레버리지 투자나 단기적인 트레이딩 매매의 기준으로 삼지 마시길 바랍니다.