포트폴리오의 기하수익률을 높이는 방법

포트폴리오의 기하수익률을 높이는 방법

자산배분 투자는 포트폴리오의 변동성을 줄이고 기하수익률을 높여서 패시브(passive)하게 장기투자하면서 투자금을 복리로 증식하는 것을 목표로 한다. 포트폴리오의 변동성은 MDD(최대손실폭, Maximum Drawdown - 일정 기간 동안 주가가 고점에서 저점으로 떨어진 비율을 계산한 수치)와 Worst year(연간 기준 최대 손실폭)을 이용해 평가할 수 있고 기하수익률은 CAGR(연평균 성장률, compound annual growth rate - 수년 동안의 성장률을 매년 일정한 수익률을 지속한다고 가정해 기하평균 수익률로 환산한 것)을 활용한다.

변동성이 작고 CAGR이 높을수록 장기투자하면 복리로 자산을 불릴 확률과 수익률이 높아진다. 변동성을 Risk(위험)로 가정해 단위 위험 대비 수익률로 환산한 샤프 지수(Sharpe ratio - 표준편차를 이용해 펀드의 성과를 평가하는 지표로 단위 위험 당 초과 수익률을 평가하는데 활용된다)를 통해 포트폴리오가 얼마나 위험대비 효율적으로 수익을 낼 수 있는지 평가하기 용이하다.

일반적으로 높은 CAGR을 가진 자산을 골라서 집중적으로 장기투자하면 우수한 투자 결과가 나올 거라고 생각한다. 워런 버핏은 배우자에게 ‘자신이 죽으면 자산의 10%는 미국 국채에 90%는 S&P500 지수를 추종하는 Vangaurd의 인덱스펀드(ETF)에 투자하라’고 CNBC 방송에서 유언하기도 했다. 미국의 대표 주가 지수인 S&P500 지수는 나스닥 보다 변동성이 작고 CAGR도 낮은 편이지만 상대적으로 안전하게 연간 13%(최근 10년 기준 13.8%, 30년 기준 10.2%)에 가까운 복리 수익을 기대할 수 있다.

실전 투자에서 높은 CAGR을 가진 위험자산을 100% 편입해 운용하면 최대의 기대수익률을 거둘 것으로 보이지만 실제로 운용해보면 그렇게 되지 않을 확률이 높다. 높은 CAGR 뒤에 숨어있는 높은 변동성으로 투자하는 기간 동안의 시장 상황에 따라 투자수익률이 결정되기 때문이다.

운이 좋아 2020년 3월이나 2022년 8월부터 S&P500 지수 ETF 투자를 시작했다면 상대적으로 빠르게 수익 구간에 들어가 편안하게 투자를 이어할 수 있지만, 운이 나빠 2019년 말이나 2021년 11월에 S&P500 지수 ETF 투자를 시작했다면 초반부터 크게 손실을 볼 수 있다.

그래서 경험 있는 투자자는 절대로 총자산의 전부를 한 번에 투자하지 않는다. 비중 조절을 통해 마켓타이밍의 영향을 최대한 줄이고 기하수익률을 높여서 리스크를 최소화하고 성공적으로 투자할 확률을 극대화한다(기하수익률과 섀넌의 도깨비, 비중조절에 대해서는 과거에 기고한 적 있다).

따라서 하락장의 초입에서 S&P500 지수를 추종하는 ETF에 높은 비중으로 진입한 투자자는 경험이 많지 않은 초보투자자일 확률이 높고, 투자하고 얼마 되지 않아 고점 대비 30% 가까이 하락하는 하락장을 온전히 견딘다는 것은 불가능에 가깝다. S&P500 지수의 최근 30년간 CAGR은 10.2% 지만 MDD는 -50.8%, 연간 기준으로 최대 -36%까지 하락할 수 있기 때문이다.

장기적으로 복리로 상승하는 자산이라도 투자를 시작하는 시점과 마치는 시점은 마켓타이밍의 영향을 벗어날 수 없다. 따라서 포트폴리오의 변동성을 최소화하려는 노력을 투자전략에 포함시키면서 실전 투자에 임해야 한다.

1) 마켓타이밍의 영향을 줄여줄 수 있는 가장 간단한 방법은 분할 매수, 분할 매도다. 투자를 시작할 때는 투자금을 일정 비중으로 나눠 일정 기간마다 분할해서 매수하거나 적금처럼 적립식으로 투자금을 불려나가면 변동성을 줄일 수 있다. 매도도 마찬가지로 중요하다. 수십년 동안 장기투자를 마치고 은퇴 후에 투자금 일부를 은퇴자금으로 활용할 때도 일정 비중으로 나누어 정기적으로 매도하는 것이 좋다.

2) 두 번째는 포트폴리오 자체의 변동성을 줄여 투자하는 것이다. 예를 들어 위험자산 A를 100% 보유한 포트폴리오는 CAGR은 높지만 변동성이 크다. 위험자산 A의 비중을 60%로 낮추고 현금의 비중을 40%로 올린다면 포트폴리오의 기대수익률은 낮아지지만 변동성을 낮출 수 있다. 일정량의 현금의 비중을 확보하는 것만으로도 포트폴리오의 변동성을 낮추고 안전마진을 확보할 수 있다. 만약 위험자산 A가 하락할 때 높은 확률로 가격이 상승하는 B라는 안전자산을 같이 보유하면 어떻게 될까? 위험자산 A 60%, 안전자산 B 30%, 현금 10%의 포트폴리오는 단순하게 안전자산 없이 현금을 보유한 포트폴리오 보다 효율적으로 리스크를 낮추고 투자수익률을 높일 수 있다. 위험자산 A와 안전자산 B는 상관계수가 낮을수록 좋다. 그리고 대표적 위험자산인 주식과 가장 상관계수가 낮은 안전자산이 바로 미국 장기국채이다.

자산배분에서의 현금과 미국장기채의 효과

시장은 과거와 다르게 전개되는 것이 보통이지만 현재 포트폴리오를 편성할 때 과거 데이터를 백테스팅 해본다면 기대수익과 변동성을 대략적으로 예상할 수 있다. 앞서 이야기한 대로 위험자산과 현금, 장기미국채의 비중 조절을 통해 포트폴리오의 CAGR과 변동성 그리고 위험대비 수익률에 어떠한 영향을 미치는지 간단히 알아보자.

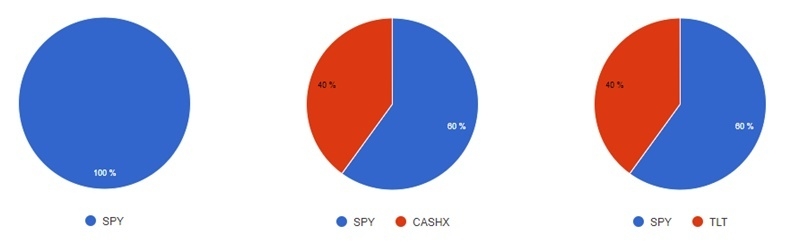

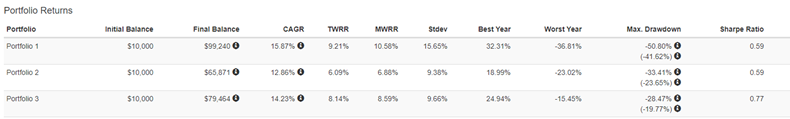

Portfolio1 SPY 100% Portfolio2 SPY 60% 현금 40% Portfolio3 SPY 60% TLT 40%

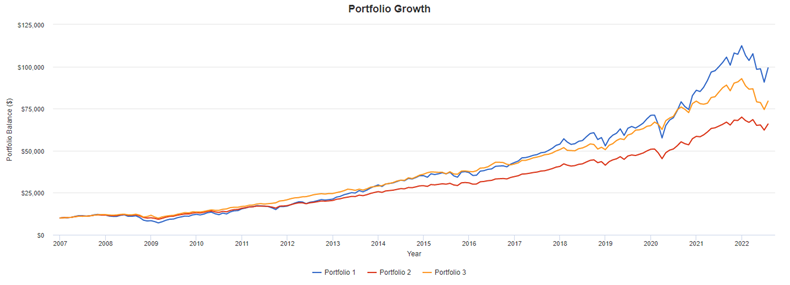

Portfolio1은 S&P500 지수를 추종하는 ETF인 SPY를 100% 비중으로 편입했다. 위험자산 100%의 포트폴리오이다. Portfolio2는 SPY 60%만 넣고 현금을 40% 편입했다. Portfolio3은 위험자산 SPY는 60%로 Portfolio2와 같지만 안전자산 TLT를 현금 대신에 40% 편성했다. 현재는 경제사이클 상으로 금융위기 직전과 비슷한 시기라 미국 서브프라임 모기지 금융위기가 터지기 직전 년도인 2007년부터 1만 달러를 투자했다고 전제해봤다. 그리고 매월 100달러씩 적립식으로 투자금을 늘리며 매달 리밸런싱을 했다고 가정해보고 백테스팅한 결과는 다음과 같았다.

Portfolio1(파란색)은 위험자산(SPY) 100%로 구성된 포트폴리오 답게 CAGR이 높았다. 2007년에 1만 달러를 투자하고 매월 100달러씩 적립해 리밸런싱만 해도 2022년에는 투자금이 9만9,240달러로 불어났다. CAGR이 15.87%로 15년간 15% 이상으로 복리 수익을 거둔 셈이다. 가장 성적이 좋았던 해에는 연간 32.31%의 수익을 거두기도 했지만 가장 좋지 않았던 해에는 -36.81%로 손해가 많이 났다. MDD는 -50.8%나 돼서 금융위기 최저점에는 투자금이 반토막 나기도 했다. 위험대비 수익률 비율을 나타내는 Sharpe Ratio는 0.59에 그쳤다.

Portfolio2(빨간색)는 위험자산(SPY)의 비중을 60%로 낮추고 40%의 현금을 보유했다. 15년 후 투자금은 6만5,871달러로 6.5배 늘었고 CAGR은 12.86%였다. 최고 수익이 났던 해는 18.99%로 위험자산 100%의 포트폴리오에 비해 낮았지만 최악의 성적을 거둔 해가 -23%, MDD는 -33%로 변동성이 훨씬 줄었다는 게 특징이다. 변동성이 작을수록 좀 더 안정적인 투자를 가능하게 해준다. 위험대비 수익률 비율 Sharpe Ratio는 0.59%로 같았다.

Portfolio3(노란색)은 위험자산(SPY)의 비중이 60%, 안전자산(TLT, 미국장기채)의 비중이 40%인 포트폴리오다. 15년 후 투자금은 8배(7만9,464달러)로 불어났고 CAGR은 14.23%로 SPY 100%인 Portfolio1에 비해서 1% 밖에 차이가 나지 않는다. 최고의 수익을 거둔 해는 25% 최악의 성적을 거둔 해는 -15.45%로 줄어둔 수익률에 비해 손해가 나는 정도가 확연하게 개선된 것을 알 수 있다. MDD는 -28%로 SPY 100%와 거의 두 배 차이가 난다. Sharpe Ratio는 0.77%로 Porfolio1과 2보다 위험대비 높은 수익률을 거뒀음을 알 수 있다.

이렇게 포트폴리오에서 현금의 비중을 넣어서 위험자산의 비중을 조절하면 변동성을 조절할 수 있다. 위험자산과 음의 상관관계를 가진 안전자산을 현금 대신 포함하면 CAGR이 줄어드는 효과를 최소화하고 MDD와 변동성을 더욱 효과적으로 줄여서 위험대비 수익률을 개선할 수 있다는 사실을 알아봤다. 자산배분 투자에서 안전자산으로 미국 장기채가 왜 최고의 선택이 되는지 앞으로 알아보도록 하겠다.