2022년 9월 예측이 불가능한 자산시장과 시장의 소음

2022년 9월 예측이 불가능한 자산시장과 시장의 소음

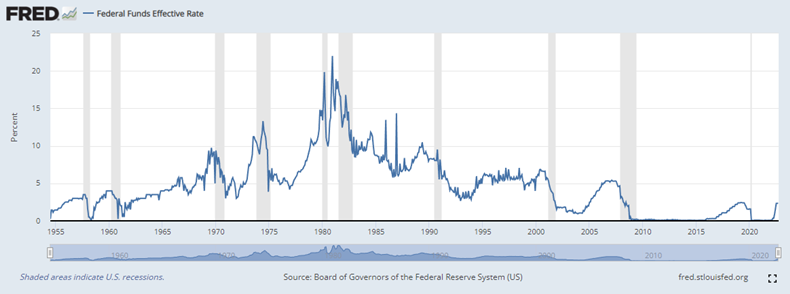

지금 우리는 기준금리의 고점과 저점이 계속해서 낮아졌던 지난 40년간의 사이클을 마치고 새로운 금리사이클을 시작하려고 하는 변곡점에 서있다. 새로운 사이클이 시작된다면 기준금리의 고점과 저점이 과거와 다르게 조금씩 올라갈 수 있다. 이는 40년간 없었던 일이기 때문에 어떤 전문가도 정확히 예측할 수 없고 과거와 비교할 적절한 예시도 없다. 최근에는 인터넷으로 인한 투자정보 습득이 과거보다 훨씬 빠르고 정확하고 부채의 주체나 규모도 완전히 다르기 때문에 과거와 같은 시장이 전개될 것이라고 생각하는 것은 안일한 착각일 수 있다.

개인투자자들도 각자가 자신만의 투자 기준과 원칙을 가지고 흔들림 없이 방향을 잃지 않고 투자를 이어가야한다. 지금은 모든 투자자가 어려움을 겪고 있는 시기다. 모두가 어렵다는 사실을 이해하고 어려운 시기일수록 가장 기본적인 원리에 충실해야한다.

지금은 인터넷에 투자에 대한 정보가 너무 많다. 하루가 멀다 하고 다 읽지도 듣지도 못할 정보들이 쏟아진다. 경제 전문가들도 너무 많다. 5년 전만 해도 Fed와 연준의 행보를 바탕으로 관심을 두고 투자하는 국내 주식투자자는 아주 드물었다. 지금은 방송만 켜면 연준에 대한 뉴스가 자주 나온다. 그래서 시장에 참여하고 있는 투자자들 사이에서 정보 전달 속도의 격차가 거의 없다(물론 월스트리트에서는 인사이더들이 있고 공개되지 않은 정보를 바탕으로 하는 투자가 없어진 것은 아니다. 워렌 버핏도 정보를 선점하고 주식을 매입한다.). 이제는 투자정보나 전문가의 의견은 오히려 투자를 방해하는 흔한 잡음이 됐다.

‘사공이 많으면 배가 산으로간다’

이제 투자자는 시장의 잡음과 소음을 제거하고 가장 중요한 투자의 원리에만 집중한 기준을 바탕으로 흔들림 없이 투자의 항해를 이어 갈 시기다.

우리는 무엇을 기준으로 투자를 해야 하는가?

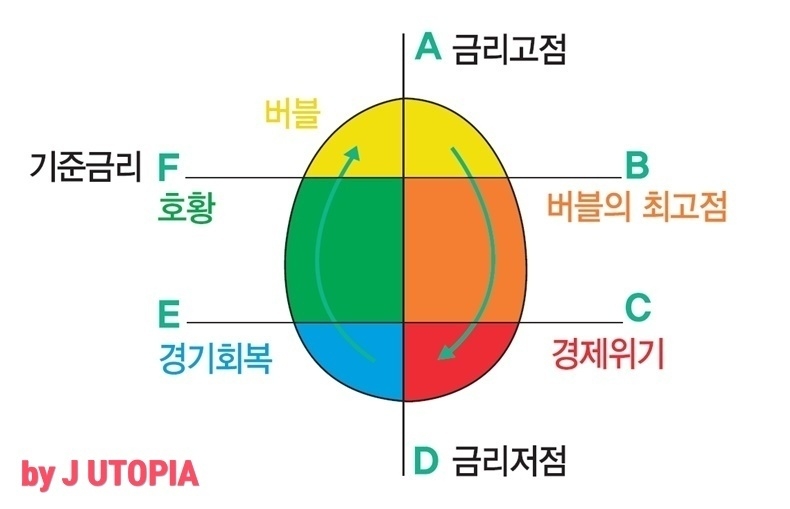

투자는 바다에서 항해를 하는 것에 비유할 수 있다. 항해를 해서 도착하려고 하는 목적지는 성공적인 투자의 결과물인 투자수익이고, 배를 항해해서 앞으로 나아가는 과정은 실전 투자 행위에 비유할 수 있다. 지도를 보고 정확한 목표를 설정해 항해를 해야 목적지에 도착할 텐데, 여기서 참고로 하는 지도와 나침반이 바로 연준의 기준금리 사이클을 분석하는 것이다. 연준의 금리사이클은 코스톨라니 달걀 모형으로 더 쉽게 이해할 수 있다.

1. 항해하는 방법

배를 항해해서 목적지로 도착해야하는데, 배를 다루지 못하고 전진하는 방법을 모른다면 항해 자체가 불가능하다. 앞으로 가는 줄 알았는데 막상 해보니까 뒤로 가는 경우도 비일비재 하다. 모두 배를 앞으로 움직이는 방법 자체를 모르기 때문에 일어나는 일이다. 가장 중요한 것은 배를 앞으로 가게 하는 방법을 스스로 익히는 것이다. 이것을 할 줄 모르면 항해 자체가 성립하지 않는다.

‘배를 앞으로 가게 하는 방법’, ‘배를 항해하는 방법’은 투자에서 ‘수익이 나게 하는 방법’으로 대입할 수 있다. 투자에서 수익이 나려면 여러 가지 원인 중에서 가장 중요한 핵심 하나가 있다. 바로 ‘싸게 사서 비싸게 판다(B.L.A.S.H - Buy Low And Sell High)’ 라는 원칙을 지키는 것이다. ‘싸게 사서 비싸게 파는’ 행위를 반복하면 자연스럽게 자산이 늘어날 수밖에 없다.

시장의 마켓타이밍을 알 수 없다고 했는데, 어떻게 ‘BLASH’를 연속해서 할 수 있을까? 자산배분에서는 ‘리밸런싱(rebalancing)’이라는 과정을 통해서 싸게 사서 비싸게 파는 행위를 반복해서 할 수 있다. 자산배분은 상관관계가 낮은 자산들을 정해진 비중대로 편입해 투자한다. 시간이 지나면 A자산과 B자산의 가격이 달라지게 되고 각 자산들의 비중이 변하게 된다. 그래서 정해진 주기에 맞춰 처음 정한 원래의 비중으로 각 자산들을 사고팔게 되는데 이 과정을 ‘리밸런싱’이라고 한다.

예를 들어, 자산배분 투자자가 정한 A자산의 비중이 60%이고 B자산 비중이 40%라고 가정하자. 시간이 지나서 A자산의 상승폭이 컸고 B자산은 상대적으로 하락해 A와 B의 비중이 변하게 된다. 정해진 리밸런싱 기간에 포트폴리오를 살펴보니 A자산과 B자산의 비중이 70% 대 30%로 변했다면 리밸런싱을 시행해 처음의 비중인 A자산 60%, B자산 40%로 비중을 조정한다. 구체적으로 리밸런싱 과정 중에서 오른 A자산을 10% 매도하고 떨어진 B자산을 10% 매수하게 된다. ‘오른 것은 팔고 떨어진 것은 사기’ 때문에 장기적으로 자산을 배분해 리밸런싱을 반복하면 ‘BLASH’의 수익이 반복해서 누적되게 된다.

투자자산을 일정 비중으로 나눠 배분하고 일정 기간마다 리밸런싱만 해줘도 수익이 나게 하는 가장 중요한 원칙인 ‘싸게 사서 비싸게 파는’ 매매를 자동으로 반복적으로 시행할 수 있다.

2. 항해하면서 현재의 위치와 목적지로의 방향을 잃지 않는 방법

배를 앞으로 움직이는 방법을 깨우치고 이제 바다로 배를 항해하기 시작했다고 하자. 목표로 하는 보물섬으로 가아할 텐데, 앞으로 계속 가다 보니 지금 배의 위치가 어디이고 여기서 어느 방향으로 가야 목표 지점에 도착할지 모른다면 보물섬에 도착할 수 없다. 운이 좋아서 지도와 나침반이 없이 앞으로만 갔는데 목표에 도착하는 경우도 어쩌다 있을 것이다. 하지만 항해하는 횟수가 늘어날수록 지도와 나침반의 역할은 절대적으로 중요하게 된다.

투자에서 단 하나의 ‘지도와 나침반’을 찾는다면 바로 기축통화 미국 달러의 통화정책을 결정하는 미국연방준비제도(통화 금융정책을 수행하는 미국의 중앙은행제도. The Federal Reserve의 첫 3개 알파벳을 따서 ‘Fed’라고 부른다)의 기준금리 사이클을 참고하는 것이다.

‘코스톨라니 달걀 모형’을 이용해 현재 기축통화 달러의 기준금리의 위치와 방향을 간단히 알아볼 수 있다. 이는 투자에서 가장 핵심으로 참고해야 할 지도와 나침반이라고 할 수 있다.

필자가 ‘자산배분 이야기’라는 주제로 치과신문에 연재를 시작한 지 벌써 1년 6개월이나 지난 것 같다. 현업에서 일하고 있는 모든 직장인(치과의사도 포함된다)은 본업으로 투자할 시간과 여유가 없고 능력도 부족하다. 그래서 일하면서 일상에 지장을 받지 않으며 부업으로 투자하면서 잃지 않고 소정의 성과를 낼 수 있는 자산배분 투자는 우리의 자산을 지키고 불려나가는데 최적화된 투자방법이라고 생각한다.

자산배분 투자에서 가장 중요한 것은 자산배분 투자의 원리와 근거다. 투자자가 이를 확실하게 이해하고 몸에 체득돼 있어야 실전 투자에서 흔들림 없이 투자를 이어 갈 수 있다. 오히려 자산배분 투자하는 과정은 심플하고 패시브하게 운용돼 쉽다. 특히 시장의 소음과 잡음이 날이 갈수록 커지고 있어, 이제는 투자정보가 부족한 게 아니라 투자에서 가장 중요한 핵심을 잃지 않는 것이 ‘바닷가 모래알 속에서 진주 찾기’처럼 어려워졌다.

그동안 자산배분의 원리와 투자방법, 코스톨라니의 달걀로 보는 기준금리 사이클의 이해, 개인연금으로 자산배분 투자하기, 각 시기별 연준의 FOMC에 대한 리뷰, 구체적으로 자산배분에서 투자할 수 있는 자산들을 소개해왔다. 지금은 모두가 어려운 시기다. 자산배분의 핵심 내용을 잊지 않고 투자를 이어간다면 좋은 결과가 있을 거라 생각하며 앞으로 시간이 허락되는 대로 관련 내용들을 잊지 않게 다뤄보도록 하겠다.