다우지수 2021년 전고점을 돌파하다

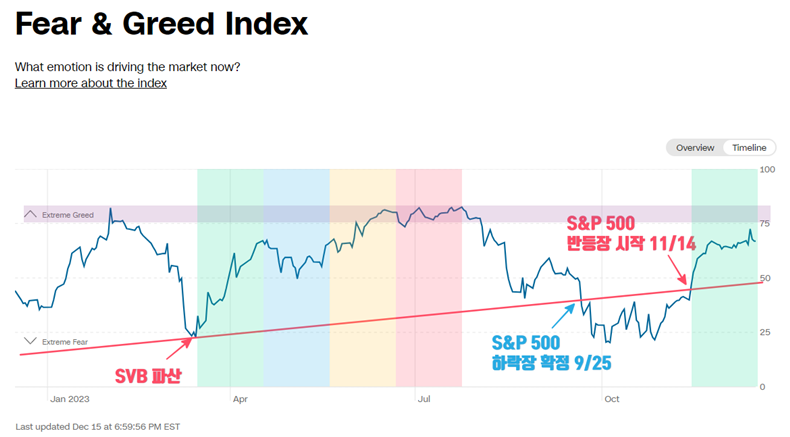

지난 주말이었던 12월 15일 기준으로 ‘CNN S&P500 공포탐욕지수’는 67점으로 ‘탐욕(Greed)’ 구간에 속한다. 개인적으로 공포탐욕지수의 추세를 중요시 생각하는데, 하방에 붉은색 선으로 2022년 저점과 2023년 3월 SVB 파산 저점을 이은 추세선을 표기했다.

2023년 상반기에는 이 추세선을 지지하면서 상승장이 지속됐다. 지난 상반기 상승장을 4가지 색으로 표시했는데, 표시된 색 하나가 1개월을 의미한다. 지난 7월 공포탐욕지수가 극단적 탐욕구간에 머무르면서 최고점을 높여가는 중에 7월 12일 6월 CPI 지수가 발표되자 미국증시가 고점에서 하락하기 시작했다. 미국 증시는 4개월 정도 조정 받은 후 9월 25일 기준으로 공포탐욕지수의 상반기 지지선을 이탈하며 하락장을 확정지었다.

저점을 낮춰가던 미국증시는 11월 FOMC가 있던 11월 14일을 기준으로 상반기 상승장의 추세선을 재차 돌파하면서 현재까지 반등과 상승을 이어가고 있다. 이번 미국증시의 상승장이 언제까지 지속될지 예측하기 위해 지난 상승장을 참고하면 공포탐욕지수가 추세적으로 오르며 75 이상에서 머물다가 극단적으로 80 이상으로 치고 올라갈 때가 거의 고점에 인접한 것으로 볼 수 있다.

공포탐욕지수는 25에서 75까지 중간 구간에서는 외부 충격이 없으면 급격히 추세가 변하기보다 기존 추세를 강화하는 쪽으로 흘러가는 경우가 많다. 12월 15일 기준으로 지수의 절대치는 67로 극단적인 탐욕 구간에 있다고 볼 수 없다. 11월 FOMC를 기점으로 한 연말 상승장이 한 달째 이어지고 있는데 지난 상반기 상승장의 한 달과 비슷한 공포탐욕지수 수준에서 머무는 중이다. 공포탐욕지수가 앞으로 일정 기간 동안 조정과 상승을 반복하다가 다시 극단적 탐욕에서 머물 때 쯤 이번 상승장의 마지막이 될 것으로 보인다.

2021년까지 미국의 3대 주가지수 중에서 1) 나스닥 2) S&P500 3) 다우지수 순으로 전고점을 돌파해왔는데, 이번에는 특이하게 다우지수가 먼저 전고점을 돌파했다. 과거 2010년에서부터 2021년까지 유동성 버블장에서는 나스닥이 가장 큰 수혜를 받았던 자산이다. 현재는 2021년 이후 일어난 인플레이션 때문에 성장주와 가치주의 사이클이 전환되는 시점이기도 한데, 다우지수가 먼저 신고가를 경신중이라는 사실이 이를 뒷받침 해주고 있다.

지난 사이클 ‘금리고점(2018년 12월)~예방적 금리인하(2019년 8월)~경제위기(2020년 3월)’ 시기와 현재 사이클 ‘금리고점(2023년 7월 27일)’ 이후 시기의 다우지수를 비교해보면 다음과 같다.

위 그림에서 ‘핑크색 사각형’으로 표시한 부분이 ‘금리고점~경제위기’까지다. 기간은 대략 1년 3개월로 같은 기간을 현재 사이클에도 7월 27일 금리고점부터 표기했다. 두 사이클의 다우지수 월봉 캔들을 비교해보면서 앞으로 첫 번째 금리인하(예방적 금리인하) 이후 다가오는 경기침체(경제위기) 시기 다우지수의 주가흐름에 대해 전망할 수 있다.

지난 금리사이클에서 금리고점은 2018년 12월이었는데 마지막 기준금리 인상 이후 미국 주식시장은 상승해서 전고점(푸른색 원으로 표기)을 돌파한다. 이후 조정을 받는데 첫 번째 금리인하(예방적 금리인하)가 있었던 2019년 8월이다.

당시 조정은 오래 지속되지 않고 한 달 정도 이어지다가 다시 한 번 저점에서 반등하면서 상승을 시작, 재차 전고점을 돌파하고 이후로도 지속적으로 상승해 2019년 연말에 신고가를 경신했다. 이런 흐름은 다음해 1월까지 이어지다가 2월서부터 다우지수는 꺾이기 시작하다가 3월 코로나19 팬데믹으로 인한 경제위기로 인해 크게 하락하게 된다.

이번 사이클을 분석해보면 금리고점(마지막 금리인상 7월 27일) 조금 전인 7월 17일부터 미국 3대 주가지수는 4개월 동안 하락했는데, 이는 지난 사이클에 금리고점 전에 하락장이 있었던 것과 유사하다.

이후 하락장을 마무리 짓고 반등했는데 다우지수는 2021년 전고점을 돌파한 상황이다. 전고점을 돌파한 이후로 앞으로 첫 번째 예방적 금리인하를 하게 될텐데 내년 3월이 현재로서 유력하다. 과거 사이클처럼 내년 3월 전후로 짧은 조정을 받고 다시 한 번 전고점을 돌파 상승하면서 신고가를 만드는 흐름이 이어진다면, 과거 사이클과 유사한 전개라고 할 수 있다.

내년 초 신고가를 경신하는 미국증시는 투자자들에게 ‘앞으로 대세 상승장이다’라는 생각을 심어주기 충분하겠지만, 과거 2020년 3월 코로나19처럼 어떤 경제위기나 블랙스완 때문에 큰 하락이 올 수 있다. 이런 흐름으로 과거 사이클이 전개됐고, 이번에도 유사하게 진행될 가능성도 높다고 볼 수 있다. 현재는 내년 상반기가 경제위기가 올 수 있는 유력한 기간으로 전망되고 있다.

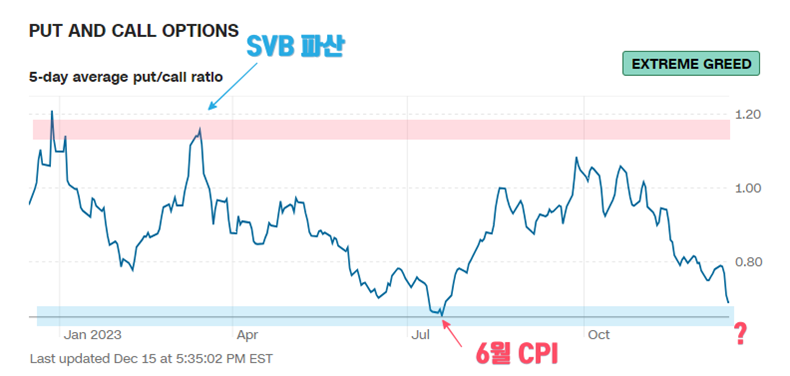

위 그림은 S&P500의 put/call 비율을 나타낸 차트다. 높을수록 하락에 베팅하는 투자자가 많고 낮을수록 상승에 베팅하는 투자자가 많다. 위에 표기한 것처럼 2023년 3월과 2022년 12월은 put/call 비율이 가장 높은 편이었으며 대부분의 투자자가 하락을 점치고 있었고, 반대로 주식시장은 바닥을 만들고 반등했다.

2023년 상반기 반등하던 미국증시가 연이어 상승을 이어가자 6월 CPI가 발표되던 7월 17일 전후로 put/call ratio는 1년 최저치를 기록했는데, 이는 대부분의 투자자가 상승을 점치고 있고, 주식시장이 과매수 시기라는 의미이며 주가 역시 고점이었다.

현재 put/call 비율은 절대치가 낮은 편이긴 하지만 과거 고점과 비교해 아직 극단적인 과매수로 보기에는 조금 이르다. 앞으로 상승장이 계속 이어진다면 미래 어느 날에는 극단적인 과매수 상태에 이를 것이고 이는 조정의 시작을 의미할 수 있다.

현재 금리사이클 상으로 첫 번째 기준금리 인하, 그러니까 내년 3월 전후로 조정이 일어날 것이고 비슷한 시기 미국증시의 과매수가 심화되면 조정을 염두하면서 투자에 임하는 것이 좋을 것이다.