코스피는 대한민국 주식시장을 대표하는 지수다. 코스피 지수는 1980년 1월 4일의 시가총액을 분모로, 산출 시점의 시가총액을 분자로 하여 지수화한다. 시가총액은 2021년 5월 3일 기준으로 2,183조2,800억원에 달한다. 유가증권시장의 상장회사 수는 804개이고, 상장종목 수는 922개다.

코스피는 대한민국 주식시장을 대표하는 지수다. 코스피 지수는 1980년 1월 4일의 시가총액을 분모로, 산출 시점의 시가총액을 분자로 하여 지수화한다. 시가총액은 2021년 5월 3일 기준으로 2,183조2,800억원에 달한다. 유가증권시장의 상장회사 수는 804개이고, 상장종목 수는 922개다.

코스피 지수는 거래량이 적은 종목까지 모두 포함하기 때문에 시장 대표성이 떨어질 수 있고 소형주는 현물과 선물의 가격 차이가 커서 시장이 왜곡될 수 있다. 이 같은 문제점들을 개선하기 위해 주가지수 선물거래와 옵션거래를 위해 만들어진 지수가 ‘코스피200’이다.

코스피200 지수는 증권거래소에 상장된 주식 중에서 시장의 대표성이나 유동성 등을 고려해 시가총액 순으로 선정된 200개의 종목으로 구성된다. 지수 산출 기준시점은 1990년 1월 3일이다. 이날의 시가총액을 100포인트로 정하고 현재의 시가총액과 비교해 발표한다. 2021년 5월 3일 기준 코스피200 지수는 420포인트로 1990년에 비해 시가총액이 대략 4.2배 증가했다. 1년 주기로 구성종목을 변경한다.

코스피200에 가장 손쉽게 투자하려면 코스피200 지수를 추종하는 ETF에 투자하면 된다. 가장 먼저 출시된 ‘KODEX200’ ETF와 뒤늦게 출시됐지만 저렴한 수수료로 입지를 굳힌 ‘TIGER200’ ETF가 있다. 둘 중 어느 ETF를 선택해도 좋지만 ‘TIGER200’ ETF가 저렴한 수수료의 장점에 비해 유동성도 큰 차이가 없어 조금 더 선호된다. 대한민국은 신흥국이지만 선진국이기도 하다. 현재 ‘MSCI 지수’에서는 신흥국으로, ‘FTSE 지수’에서는 선진국으로 분류돼 있다.

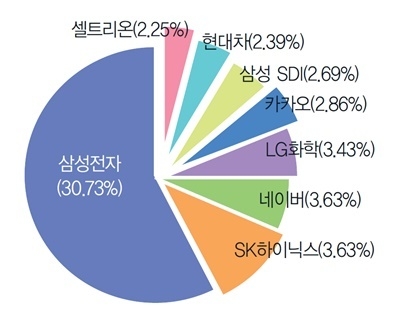

코스피200 지수의 종목 TOP 10을 살펴보면 비중 순으로 삼성전자, SK하이닉스, NAVER, LG화학, 카카오, 삼성SDI, 현대차, 셀트리온으로 구성돼 있다. TOP 10 종목의 비중이 53.72% 이고, 삼성전자 한 종목이 30%가 넘는 것이 특징이다. 코스피200 지수는 섹터별로 기술 섹터가 46%로 다수를 차지하고 경기소비재 12%, 공업 10%, 금융 9% 순으로 구성돼 있다.

코스피200 지수의 종목 TOP 10을 살펴보면 비중 순으로 삼성전자, SK하이닉스, NAVER, LG화학, 카카오, 삼성SDI, 현대차, 셀트리온으로 구성돼 있다. TOP 10 종목의 비중이 53.72% 이고, 삼성전자 한 종목이 30%가 넘는 것이 특징이다. 코스피200 지수는 섹터별로 기술 섹터가 46%로 다수를 차지하고 경기소비재 12%, 공업 10%, 금융 9% 순으로 구성돼 있다.

코스피200에 투자할 때 국내 주식시장의 관점을 넘어 전 세계로 시야를 넓혀 자산의 성격을 정의하면 좀 더 균형적인 투자를 할 수 있다. 자산배분 투자의 관점에서 보는 코스피200 지수를 추종하는 자산의 특징을 분류하면 다음과 같다.

1) 신흥국 위험자산(주식)

2) 삼성전자, 하이닉스로 대표되는 반도체 비중 35%

3) 기술 섹터가 절반의 비중을 차지

4) 시가 배당률은 2% 전후

코스피200은 성장과 가치가 혼합된 특징을 보인다. 자산배분 투자 시에는 ‘분기 배당’을 주는 신흥국 자산으로 편입해서 운용한다.

코스피200 지수에 투자하는 효율적인 전략을 간단히 구성해보자. 앞서 다룬 산술평균 수익률과 기하평균 수익률, 그리고 산술평균과 기하평균의 관계를 상기하면서 코스피200을 활용한 간단한 포트폴리오를 만들어보겠다.

산술평균은 기하평균보다 높지만 장기투자할 때는 산술평균 수익률에 초점을 맞추는 게 아니라 기하평균 수익률을 높이기 위한 전략이 필요하다. 산술평균 수익률을 높이느라 변동성이 크고 최대손실 폭(MDD, Max Drawdown)이 많은 전략을 사용하면 장기적으로 계좌가 우상향하기 힘들다. 변동성과 최대손실을 낮추고 기하평균 수익률(CAGR)을 높여야 일과 일상에 지장을 받지 않고 패시브하게 투자의 과실을 안정적으로 거둘 수 있다.

‘portfoliovisualizer.com’ 사이트에서 포트폴리오를 구성해서 간단히 백테스팅 해볼 수 있다. 미국에서 투자하는 것을 전제로 하므로 미국인이 한국에 투자하는 대표적인 ETF인 ‘EWY’를 바탕으로 포트폴리오를 만들었다. EWY는 코스피200 지수 보다는 코스피 지수와 유사한 종목 구성을 가진 ETF다. 그리고 ‘TLT’ ETF는 대표적인 미국 장기채 ETF다. 위험자산에 속하는 신흥국 주식인 코스피와 안전자산에 속하는 미국 장기채는 상관관계가 낮다. 자산배분으로 상관관계가 낮은 자산들을 편입하면 변동성과 MDD를 낮출 수 있다. 가장 기본적인 위험자산과 아전자산의 60 : 40 포트폴리오를 중심으로 세 가지 포트폴리오를 비교해보았다.

포트폴리오 A는 한국 주식 100%, 포트폴리오 B는 한국 주식 60%와 미국 장기채 40%의 비중을, 포트폴리오 C는 한국 주식 40%와 미국 장기채 60%의 비중을 편입했다. 1985년에 1만 달러로 투자를 시작해서 2021년까지 36년간 1년 주기로 리밸런싱(특정 주기로 정해진 비중에 맞추어 매매하는 것)을 시행했다고 가정하고 백테스팅을 해보았다.

한국 주식 100%인 포트폴리오 A(파란색)는 변동성이 크다. 최고 성적을 거둔 해는 71%로 가장 많은 수익을 냈지만 고점 대비 70%나 하락하기도 한다. Sharpe Ratio(샤프지수, 단위 위험대비 초과 수익률의 비율. 샤프지수가 높을수록 단위 위험대비 수익률이 높다)는 0.46으로 가장 낮다. 샤프지수가 낮으면 수익을 내기 위해 많은 위험(손실)을 감내한다는 의미다. 한해 56%나 하락하고 고점 대비 70%나 하락하는 포트폴리오로 일상에 지장 없이 장기투자하는 일이 결코 쉽지 않을 것이다.

반면, 한국 주식 60%와 미국 장기채 40%를 매년 리밸런싱 한 포트폴리오 B(붉은색)는 포트폴리오 A보다 변동성이 작다. CAGR도 10.6%로 주식 100%를 투자한 포트폴리오 A보다 높으며, 최고 이익을 거둔 해는 35%로 A 대비 절반에 불과했지만 최대로 손실이 난 해에도 -20%에 그쳤다. 고점 대비 최대하락 폭은 40%로 상대적으로 양호한 편이다. 변동성이 작아지고 손실이 적어져서 포트폴리오 A보다 마음 편안하게 투자하면서도 더 좋은 성적을 거둘 수 있었다.

한국 주식 40%와 미국 장기채 60%를 매년 리밸런싱한 포트폴리오 C(주황색)는 셋 중에서 가장 변동성이 낮다. 가장 많이 하락한 해도 -10%에 불과하고 MDD도 -23%로 준수하다. 보통 위험자산 주식보다 안전자산 채권의 비중이 크면 포트폴리오가 전반적으로 기복 없이 우상향한다. 비록 CAGR는 9.6%로 가장 떨어지지만 매년 1%의 수익을 포기한다면 마음 편하게 장기적으로 우수한 투자성적을 거둘 수 있다.

이처럼 같은 종목을 투자하더라도 포트폴리오 내의 비중을 어떻게 나누고 리밸런싱 하는지에 따라 수익률과 위험을 다양하게 조절할 수 있다. 주식투자는 변동성이 커서 위험하다고 생각하는 경우가 많은데 큰 손실이 나면 정신적으로 견디기 힘들어 손해를 확정 짓는 경우가 있어 장기적인 투자수익을 내기가 힘들다. 자산배분을 통해 변동성을 다스리고 적절한 위험대비 수익률을 거두는 포트폴리오를 구성한다면 단순히 코스피 지수에 투자하는 것만으로도 마음 편하게 1년에 한 번만 매매하면서 연 10%의 복리수익률을 30년간 거둘 수 있다.