미국 증시가 급격한 반등세를 보이며 어느새 전고점에 근접했다. 2025년 5월 중순을 지나며 S&P500 지수는 주요 저항선을 잇달아 돌파하고 있고, 투자 심리도 눈에 띄게 개선되고 있다. 그러나 이러한 상승세가 지속할 수 있을지에 대한 시장 참여자의 불안감은 여전히 존재한다. 본 칼럼에서는 현재의 미국 증시 시황을 점검하고, 패시브 자산배분 투자자의 대응 전략에 대해 분석하고자 한다.

위험자산 미국 증시와 금리 사이클

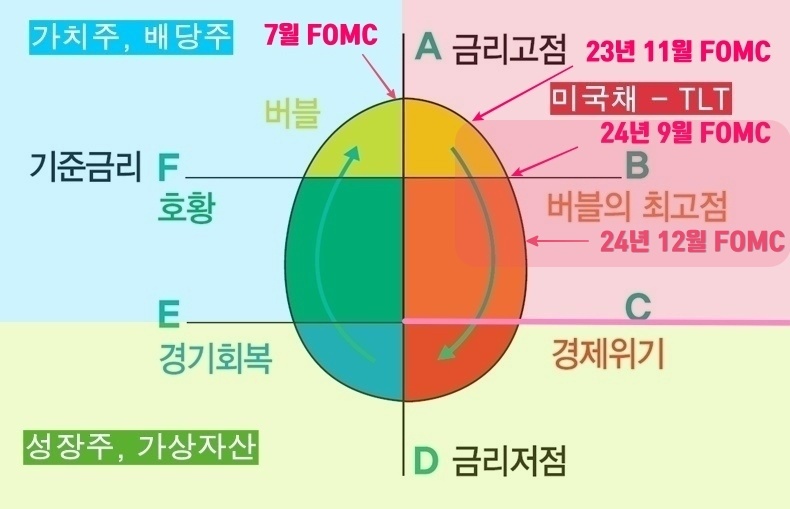

최근 미국 증시의 상승은 기본적으로 글로벌 유동성의 확장 국면에서 비롯된 것이다. 미국 연방준비제도(이하 연준)의 기준금리 인하 사이클과 맞물리면서 위험자산 선호 현상이 다시 주목받았고, 이는 코스톨라니 달걀 모형 상 ‘첫 금리인하(B) → 경제위기(C)’ 구간에 나타나는 위험자산 상승 국면과 정확히 일치한다. 특히 2024년 12월 FOMC에서 마지막으로 금리를 인하한 이후 연속적으로 기준금리 동결을 하는 지금, 연준이 경제위기(C) 국면에 인접해서 다음 금리인하를 단행할 가능성이 크다는 점에서 현재 국면은 B ~ C 구간 후반부의 위험자산 마지막 상승 구간일 가능성이 크다.

미국 증시 공포 탐욕 지수

투자 심리를 보여주는 CNN 공포탐욕지수는 5월 16일 기준 70점으로 상승하며 탐욕 국면으로 진입했다. 불과 몇 주 전만 하더라도 S&P500 공포탐욕지수는 주요 저항선을 돌파하지 못하며 시장의 의구심을 키웠지만, 현재는 상승장으로의 전환이 확실시되는 상황이다. 과거의 공포탐욕지수를 분석하면, 이러한 탐욕 국면은 일정기간 지속되다가 시장의 고점에 이른다. 예컨대 2024년 8월 아시아 블랙 먼데이 당시 공포지수가 최저점(17)을 찍고 96일 후에 증시는 고점을 기록한 바 있으며, 이후 S&P500 지수는 상승하는데, 공포탐욕지수는 하락하는 하락 다이버전스를 보이면서 결국 주식시장은 조정 국면을 맞았다. 이번 상승도 유사한 프랙탈 패턴을 따른다면, 현시점은 상승장의 초반 국면에서 중반으로 전환되는 시점일 가능성이 크다.

S&P500 지수와 글로벌 유동성

S&P500 지수는 글로벌 통화량(M2)과 높은 상관관계를 보이며 평균적으로 10~12주 정도 후행한다. 현재 글로벌 유동성 확대에 따른 미국 주가 상승 국면이 명확해지면서, S&P500지수는 대략 7월 중순까지 상승 흐름이 유지될 가능성이 크다. 하지만 전고점 부근에서 나타날 수 있는 조정 가능성을 주의해야 한다. 2024년 8월 저점에서 반등해 9월에 전고점을 돌파한 사례를 참고하면, S&P500 지수는 전고점 돌파 직전에 주저앉으며 중간 조정을 받은 후 다시 주요 지지선을 테스트하고 상승하는 패턴을 보였다. 현시점에서 S&P500지수의 상승 속도와 방향이 2024년 8월 이후와 유사하다는 점에서, 그리고 미·중 협상으로 관세 유예 발표 이후 증시가 급하게 갭 상승한 흐름을 고려하면 앞으로 전고점 돌파 전에 조정을 받은 후 주요 지지선을 지지하고 재상승할 가능성을 염두에 둬야 한다.

패시브 자산배분 투자 전략의 관점에서 볼 때, 현재 구간(B~C 후반부)에서 가장 중요한 전략은 위험자산 비중을 축소하면서 고가매도와 저가매수를 반복하는 리밸런싱 전략이다. S&P500 지수가 5,600포인트 이상 구간에서는 점진적으로 위험자산의 비중을 축소하면서 리스크를 관리하는 것이 합리적이다. 물론, 이미 충분히 위험자산 비중을 줄여놓은 경우는 비중을 유지한 채로 주기적인 리밸런싱에 집중한다.

위험자산 마지막 상승장이 더욱 가속화되더라도, 어깨 위에서 팔아야 하는 기본 원칙을 잊지 않아야 한다. 정확한 고점을 맞추려는 시도는 현실적으로 불가능하며 오히려 투자 심리를 악화시키는 결과를 초래할 수 있기 때문이다.

향후 시장 리스크를 고려할 때 2025년 3, 4분기가 중요한 변곡점으로 예상된다. 이 시기에는 경제 하드 데이터의 악화, 기업 실적의 부진 확인, 관세 유예 종료에 따른 경기 침체 우려, 미국의 부채 한도 협상 등 불확실성을 높이는 요인들이 집중돼 있다. 따라서 패시브 투자자들은 이 구간에 대비해 충분한 유동성을 확보하고, 미리 위험자산의 비중을 줄여 위험 분산(hedge)을 충분히 해놓아야 한다.

자산 배분 전략은 시장의 단기적 변동에 일희일비하지 않고, 장기적이고 구조적인 관점에서 꾸준히 수익을 창출하는 것을 목표로 한다. 이번 상승 국면에서도 무리한 욕심보다는 신중하게 시장의 흐름을 점검하며, 계획적으로 포트폴리오를 리밸런싱하는 것이 가장 중요하다.

현재는 시장 상승에 따른 기대감도 중요하지만, 다가올 경제 위기의 가능성에도 대비해야 하는 시점이다. 감정에 치우치지 않는 이성적 판단과 체계적인 리밸런싱 전략을 통해 앞으로의 변동성에 유연하게 대응할 수 있는 준비를 철저히 해야 할 것이다.

※ 본 칼럼에서 다룬 미국증시 분석은 패시브 자산배분 투자자의 전략적 참고용으로 작성됐으며, 실제 투자 시에는 시장을 충분히 분석하고 신중히 대응해야 합니다. 특히 이 분석을 레버리지 투자나 단기적인 트레이딩 매매의 기준으로 삼지 마시길 바랍니다.