‘스태그플레이션과 모든 버블의 정상화’라는 주제로 스태그플레이션 동안 각 자산의 전망에 대해 2회에 걸쳐서 알아보겠다.

‘스태그플레이션과 모든 버블의 정상화’라는 주제로 스태그플레이션 동안 각 자산의 전망에 대해 2회에 걸쳐서 알아보겠다.

Everything bubble

‘Everything bubble’은 모든 버블(거품)을 지칭한다. Fed(연준)의 통화 완화에 힘입어 대부분의 자산 클래스 주식, 부동산, 채권, 상품, 암호화폐, SPAC 같은 모든 자산들의 가격에 버블이 끼어있고, 버블은 글로벌 중앙은행의 유동성과 상관관계가 깊다. 2008년 금융위기 이후 연준은 제로금리와 무제한 양적완화를 반복했고, 원자재를 제외한 모든 자산들이 10년 이상 우상향하게 됐다.

버블은 영원히 지속될 수 있는 걸까?

버블이 영원할 수 있는 방법 중 하나는 기축통화 달러를 비롯한 모든 명목화폐에서 하이퍼 인플레이션이 나타나는 것이다. 지나친 화폐 발행으로 달러가 터키나 아르헨티나, 베네수엘라의 법정통화처럼 가치가 폭락하면 달러를 기반으로 한 자산의 명목상 가격은 무한히 오를 수 있다.

하지만 2021년 인플레이션 발생 이후 2022년부터 연준은 기준금리를 빠르게 인상한 후 고금리를 유지하고 있고 현재 전 세계 각국의 통화 대비 달러의 가치가 상승했다. 지난 10년간 모든 통화들은 달러 대비 가치가 절하됐다.

이렇게 미국은 기축통화 달러의 가치를 지키려고 노력할 것이고, 이는 달러 유동성의 회수로 이어지기도 한다. 각국의 중앙은행도 자국의 통화가치를 지키기 위해 긴축적인 통화정책을 유지하고 있다. 이런 상황에서 글로벌 유동성이 모든 버블(everything bubble)이 더 이상 지탱해주지 못하게 될 가능성도 고려해야 한다.

지난 7월 17일 억만장자 투자자 ‘세스 클라만(Seth Klarman)’은 ‘everything bubble’ 이 터질 수 있으며 더 많은 은행 위기가 닥칠 수 있다고 경고를 한 바 있다. 세스 클라만은 자산가격에 코로나 때 생긴 거품이 아직 터지지 않았을 수도 있다며, 기관들은 채권 자산에 노출이 크지만 채권 가격이 3년째 연달아 큰 폭으로 하락하면서 큰 손실이 나고 있다고 지적했다.

기준금리 인상 때문에 지난 3월 SVB, CS 은행파산과 유사한 위기가 다시 올 수 있다는 것이다. 그는 최악의 상황은 벌써 지나갔고 정부가 항상 구제금융을 해줄 것이라고 낙관적인 가정을 하지 말라고 경고했다.

하워드 막스의 ‘상전벽해 (Sea Change)’

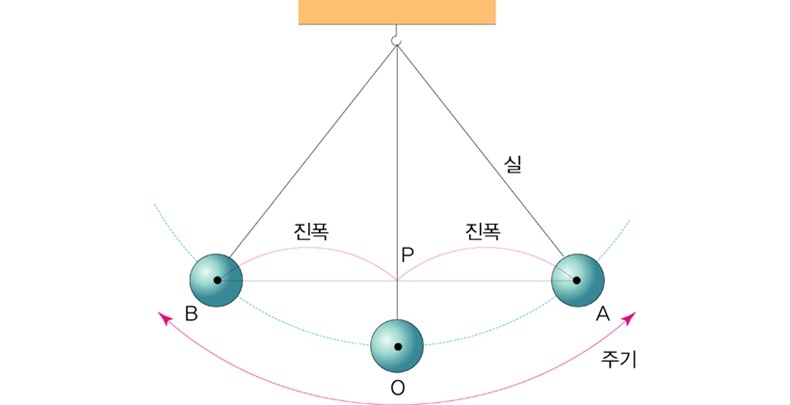

위 그림을 참고하면 진자는 양 끝 극단(A, B) 사이를 일정 주기마다 진자운동을 한다. 진자는 A나 B의 양 극단에서 잠깐 멈춘 후 다시 회귀해서 가운데(O)를 빠르게 지나 다시 반대 극단으로 왕복할 것이다. 자산의 가격도 진자처럼 바닥(A)과 거품(B)이라는 양극단 사이에서 진자운동을 하며 사이클을 만든다. 하워드 막스는 이와 같이 자산은 극단적으로 싸거나 극단적으로 비싸거나 둘 중에 하나인 경우가 많으며 정상 가격(O)은 오히려 진자처럼 빠르게 지나가 버린다고 했다.

2010년 이후 2023년 현재까지 모든 자산에 생긴 버블이 앞으로 정상화되는 일도 얼마든지 가능하지 않을까? 이번 버블에서 2008년과 2020년 2번의 제로금리와 양적완화 끝에 통화가치가 하락했고, 이는 다시 인플레이션 사이클을 도래하게 했다. 자산의 가격은 통화가치 하락에 따라서 크게 상승했고 모든 자산에 버블이 만들어졌다.

지난 1970년대를 돌이켜보면 1965년 이후 지나친 화폐발행과 달러 금태환 정지로 인해 달러의 가치가 하락하며 주식시장의 버블과 인플레이션이 찾아왔다. 이후 70년~80년 사이에 스태그플레이션(고물가와 기준금리가 높고 경기가 침체됐던 상황)이 10년 동안 지속됐다.

스태그플레이션 동안 모든 버블은 치유되듯이 정상화가 됐다.

자산 가격을 평가할 때 단기적으로 비싸다 싸다 할 게 아니라 수십 년의 장기적인 추세도 함께 살펴 봐야한다. 장기적으로 가격이 오르지 못한 자산과 가격이 크게 오른 자산을 구별하는 것이다. 1970년대는 장기적으로 저평가 됐던 원자재 가격이 크게 상승했다. 70년부터 80년 사이 금은 18배나 상승했다. 반면, 이미 버블이 껴있었던 주식과 주택, 채권 등은 10년 동안 가격이 오르지 않았다.

지금도 1970년대와 같은 방식의 자산가격 정상화가 일어날 가능성을 대비해야 한다. 기준금리가 지난 사이클의 전고점(2018년 12월, 2.5%)을 돌파하고 나서부터 40년간의 디플레이션 금리 사이클이 끝나고 새로운 인플레이션 금리사이클이 시작됐기 때문이다.

하워드 막스는 오크트리 캐피탈의 회장으로 워렌 버핏도 메모를 참고한다고 하는 구루(guru)다. 그는 최근 ‘상전벽해(Sea Change)’라는 제목의 메모를 투자자들에게 전달했는데, 그의 메모를 통해서 오늘날의 버블이 정상화되는 과정에 대한 힌트를 얻을 수 있다.

첫 번째 상전벽해는 인플레이션이 찾아온 1970년대에 바뀐 투자환경을 말한다. 두 번째는 상전벽해는 1980년 이후 인플레이션의 종말과 함께 시작된 40년 동안 이어진 디플레이션 금리 사이클 속에서 겪었던 시장환경 변화라고 언급했다.

1970년대의 인플레이션 사이클이 끝나고 1980년부터 디플레이션 사이클이 다시 시작됐다. 투자의 낙관론이 부활했고 공격적인 투자수단을 활용한 수익추구가 다시 부활하면서 증시가 급등했다. 실제로 S&P500 지수는 1982년 102포인트에서 2022년 1월 4,790포인트까지 상승했다. 48배 나 상승한 것이다. 반면에 S&P500이 50배나 오를 동안 금은 70년대 고점 대비 크게 상승하지 못했다. 지난 40년간 주식과 대비해 얼마나 금 가격이 상대적으로 오르지 않았는지 알 수 있다.

하워드 막스는 2023년 이후 인플레이션과 금리 인상에 따라서 세 번째 상전벽해를 맞이할 것 같다고 말했다. 2009년부터 2021년까지 이어진 초저금리 시대가 저물었다는 것이다.

버블의 시대가 저물고 있다.

과거에 통했던 투자전략이 앞으로 높은 수익률을 보장하지 못 할 수 있다.

스태그플레이션 시기로 진행되기 직전인 1969년 미국증시는 버블의 마지막에 있었다. 당시 상당수의 은행은 ‘Nifty Fifty’라는 주식 포트폴리오에 집중하고 있었다. 과거 아주 매력적인 50개의 대형주 종목만 집중적으로 주가가 오르고 나머지 주식은 상승하지 못했는데, 50개 종목을 Nifty Fifty라고 불렀다.

이는 현재와 유사한 점이 많다. 2020년부터 ‘FAANG’이 있었고, 이제는 매그니피센트 7(Magnificent Seven: 애플, 마이크로소프트, 아마존, 알파벳, 엔비디아, 테슬라, 메타)라고 불리는 7종목의 수익률이 시장 수익률을 크게 상회하고 있다. 소수의 종목에 관심과 투자가 집중이 되고 상황이 1969년 당시와 비슷하다.

당시 Nifty Fifty는 악재 따위는 절대로 일어날 수 없는 급성장하는 초우량 기업으로 평가 받았다. 투자자들은 이 종목들은 주가가 결코 고평가될 수 없다며 믿어 의심치 않았다. 지금 테슬라, 애플, 엔비디아에 대한 투자자의 믿음과 유사하다.

1972년 처음으로 경기침체가 오면서 스태그플레이션이 시작됐다. 그리고 74년~75년에 두 번째 경제위기가 있었다. 그렇게 두 번의 경제위기를 겪으면서 Nifty Fifty는 5년 사이에 90 % 이상 손실이 나게 된다. 하워드 막스는 이것이 미국의 초우량 기업의 지분을 소유한 결과였다고 회상한다.